Der beliebte Refrain unter Fernsehexperten, die den Zuschauern Ratschläge zur Lebensversicherung geben, lautet immer: „Begriff kaufen und die Differenz investieren“. „Whole Life insurance ist eine Abzocke!“ sie schreien. Aber ist das wirklich ein guter Rat für alle? Lesen Sie weiter und LifeAnt wird den Lärm durchschneiden und Ihnen helfen zu verstehen, ob eine Lebensversicherung wirklich eine bessere Wahl ist als Whole Life oder eine andere Lebensversicherung mit Barwert.Für diejenigen unter Ihnen, die nicht wissen, was „Begriff kaufen und den Unterschied investieren“ bedeutet, bezieht sich dieses Sprichwort darauf, den Kostenunterschied zwischen einer Lebensversicherung und einer befristeten Police zu sparen und in die Börse zu investieren. Die Theorie ist, dass ein Anlageportfolio langfristig höhere Renditen für den Eigentümer bringt als eine ganze Lebenspolitik, was Term zur klügeren Wahl macht.

Schnelle Antwort

Für die überwiegende Mehrheit der Menschen ist der Kauf einer Lebensversicherung anstelle einer Barwertversicherung eine intelligentere Wahl. Begriff ist viel erschwinglicher, die meisten Menschen brauchen keine Lebensversicherung, um über das Rentenalter hinaus zu halten, und durch die Investition von Geld an anderen Orten wie der Börse werden die Menschen mit einer viel höheren Rendite auf ihre Investition enden als mit einer ganzen Lebenspolitik.Die Lebensversicherung bietet sehr deutliche Vorteile für bestimmte Menschen, vor allem diejenigen mit viel Geld, die eine Versicherungspolice benötigen, wenn sie sterben, um eine steuereffiziente Übertragung ihres Nachlasses auf ihre Erben zu erleichtern. Whole Life Insurance bietet auch ein diversifiziertes und (relativ zu den Aktienmärkten) sehr sicheres Anlage- und Altersvorsorgevehikel für Menschen, die bereits viele Vermögenswerte an traditionellen Orten wie einem 401k und Roth IRA haben.

LifeAnt empfiehlt Ihnen, die Ersparnisse einer Lebensversicherungspolice zu überprüfen und sorgfältig zu prüfen, ob ein Begriff oder eine ganze Lebensversicherung besser zu Ihren Bedürfnissen passt.

Ist der Begriff oder das ganze Leben besser für dich?

Das Argument für Term Insurance

Term ist kostengünstig

Das größte Argument für Term Life Insurance sind die Kosten. Begriff ist billig. Eine Begriff Lebensversicherung kann einen Besitzer so wenig wie etwa 1/10 die Kosten einer ganzen Lebenspolitik mit dem gleichen Todesfallgeld kosten.

Für die meisten Menschen gibt es nicht viel zusätzliches Ausgabenkissen in ihrem Budget. Eine ganze Lebensversicherung für diese Menschen kann ein erhebliches finanzielles Engagement erfordern, das möglicherweise mehr Geld kostet, als sie wirklich zur Verfügung haben oder das sie praktisch für eine Lebensversicherung ausgeben möchten.Um eine Familie mit einer $ 500.000 Politik zu schützen, die für die Mehrheit der Familien mehr als genug Deckung sein kann, kostet eine gesunde Person in ihren mittleren 30ern weniger als $ 40 pro Monat, sogar für eine 30-jährige Politik. Der Ausdruck „Niveaubegriff“ bezieht sich auf die Tatsache, dass die Kosten für die gesamte Dauer des garantierten Teils der Police jedes Jahr gleich sind. Für weniger als die Kosten einer Handyrechnung können die meisten Menschen eine umfassende Lebensversicherung mit Laufzeit abschließen.

Die meisten Menschen brauchen keine Deckung ihr ganzes Leben lang

Term Life insurance soll ablaufen, bevor Sie sterben, und für die meisten Menschen ist das eine gute Sache. Dies ist ein großer Teil der Grund Begriff Lebensversicherung ist so preiswert im Vergleich zu ganzen Lebensversicherung. Term Insurance kann Deckung bieten, während die Menschen auf das Einkommen und die Unterstützung der versicherten Person angewiesen sind, aber für Menschen, die bis zu ihrer Pensionierung leben, sind die Chancen, dass sie entweder bereits genug Ersparnisse angesammelt haben, um ihren Ehepartner und / oder ihre Kinder zu unterstützen sind erwachsen und brauchen keine elterliche Vormundschaft mehr finanzielle Unterstützung. Viele Experten schlagen vor, dass die Menschen nur eine Lebensversicherung besitzen, bis sie ihr Rentenalter erreichen, weil sie nach diesem Zeitpunkt kein Geld mehr verdienen würden, während sie leben. Hypothetisch, Selbst wenn sie verheiratet sind, sollte der andere Ehepartner in der Lage sein, von den vorhandenen Altersvorsorge zu überleben, wie sie wären, wenn beide Ehepartner noch am Leben wären.Die Lebensversicherung ist sehr vorteilhaft für die Weitergabe von Vermögenswerten an die nächste Generation, aber für die meisten Menschen ist dies kein großes Problem. Die Mindestschwelle, wann ein Nachlass steuerpflichtig wird, steigt im Laufe der Zeit und beträgt (ab 2014) 2 Millionen Dollar. Mit der richtigen Nachlassplanung können die Menschen noch mehr steuerfrei weitergeben. Dies bedeutet, dass die überwiegende Mehrheit der Menschen sich keine Sorgen machen muss, steuerliche Schwierigkeiten zu haben, wenn sie das Vermögen, das sie beim Tod hinterlassen haben, an die nächsten Generationen weitergeben.

Die meisten Menschen brauchen keine Barwert-Lebensversicherung

Ein wichtiges Verkaufsargument der gesamten Lebensversicherung und anderer Formen der Barwert-Lebensversicherung ist, dass die Police als Spar- oder Anlageinstrument verwendet werden kann. Term Life Insurance hat keinen solchen Barwert. Wenn die Richtlinie abläuft, läuft sie wertlos ab. Dies ist jedoch nicht unbedingt eine schlechte Sache, da der Mangel an Barwert ein wesentlicher Faktor ist, der die Kosten für die Laufzeit senkt, was der Kern des Arguments „Laufzeit kaufen und Differenz investieren“ ist.Der Barwert der gesamten Lebensversicherung wird theoretisch genug wachsen, um dem Eigentümer letztendlich eine positive Rendite zu bieten und gleichzeitig die ganze Zeit über Lebensversicherungsschutz zu bieten. Der Barwert wächst auch latent, was die Nettorendite für den Eigentümer erhöhen kann, insbesondere für Eigentümer in höheren Steuerklassen.

Das Problem ist, dass die meisten Menschen keine latenten Steuereinnahmen aus einer Lebensversicherung benötigen. Die meisten Menschen setzen nicht die maximal zulässigen Beiträge in ihren bestehenden Rentenkonten. Menschen können sowohl mehr steuerbegünstigte als auch steuerlich absetzbare Einsparungen erzielen, indem sie einfach mehr Geld in ihre 401k- oder IRA-Konten einzahlen. Sie können auch mehr steuerbegünstigte Investitionseinsparungen erzielen, indem sie Geld in eine Roth IRA stecken.Die meisten Menschen verdienen nicht genug Geld, um das Maximum zu ihren Rentenkonten beizutragen, und haben immer noch die Notwendigkeit für eine langfristige nicht qualifizierte (wenn auch steuerbegünstigte) Spar- und Anlagevehikel wie ganze Lebensversicherung. Dies ist nicht zu sagen, dass einige Leute nicht wählen, ganze Lebensversicherung einfach für die Sicherheit und den Mangel an Volatilität, die eine Politik von einem finanziell gesunden Unternehmen bringen wird, aber für die meisten Menschen gibt es höhere Rendite (auf lange Sicht) Optionen zur Verfügung, um Geld zu sparen.

Warum Kauf Begriff und investieren den Unterschied Works

Der Kauf einer Begriff Lebenspolitik anstelle einer ganzen Lebensversicherung wird der Besitzer eine Menge Geld sparen jedes Jahr, die sonst auf die ganze Lebensversicherung Prämien ausgegeben werden würde. Da dieser Betrag an Prämienspargeldern dem Eigentümer vermutlich zur Verfügung steht, um auf andere Weise zu investieren, wird empfohlen, das Geld auf Rentenkonten zu sparen, oder wenn diese Beiträge ausgeschöpft sind, um das Geld auf einem nicht qualifizierten Anlagekonto zu sparen. Eine ganze Lebensversicherung wird in der Regel irgendwo um 3% -5% für den Policeninhaber auf lange Sicht, weit unter den historischen durchschnittlichen jährlichen Aktienmarktrenditen von etwas mehr als 12%.

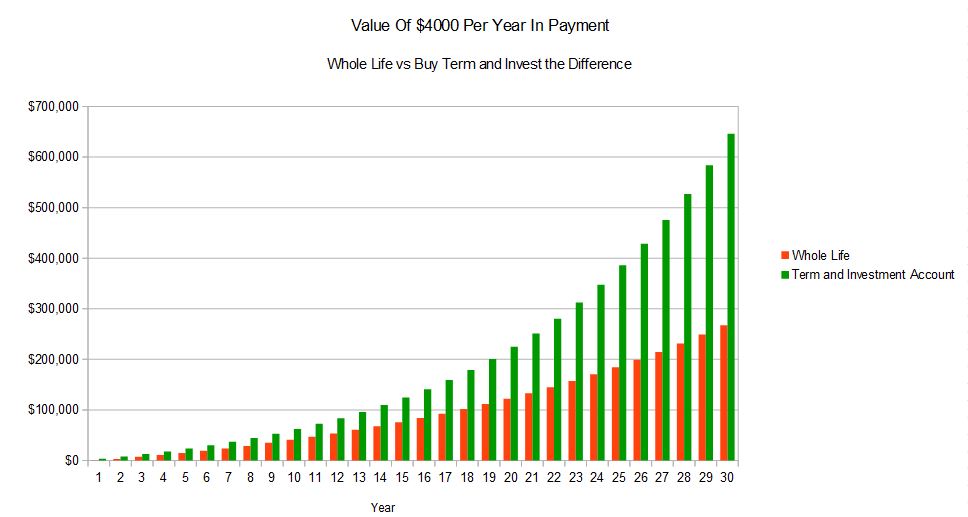

Selbst wenn man steuerliche Erwägungen berücksichtigt, machen die Steuerersparnisse in den höchsten Steuerklassen die im Vergleich zu Aktienmärkten geringere Rendite von Lebensversicherungen nicht annähernd wett. Eine ganze Lebensversicherung kann auch nicht einmal eine positive Rendite bis etwa zum 8-10. Um den Unterschied zu veranschaulichen, den dies über einen Zeitraum von 30 Jahren macht, betrachten Sie den folgenden Vergleich.Dieses Beispiel basiert auf einer tatsächlichen Lebensversicherung mit erwarteten Dividenden und einer jährlichen Prämie von 4.000 USD im Vergleich zu den Kosten für den Kauf einer 30-jährigen Police mit einer Prämie von 400 USD. Diese Preise basieren auf einem gesunden 35-jährigen Mann. Wir gehen davon aus, dass der Mann $ 3.600 pro Jahr in den Ruhestand Anlagekonto investiert, die die Differenz zwischen den Kosten der gesamten Lebenspolitik und der Laufzeit Politik ist, und er verdient durchschnittlich 10% pro Jahr. Dies ist die resultierende Differenz des Anlagewerts im Laufe der Zeit.

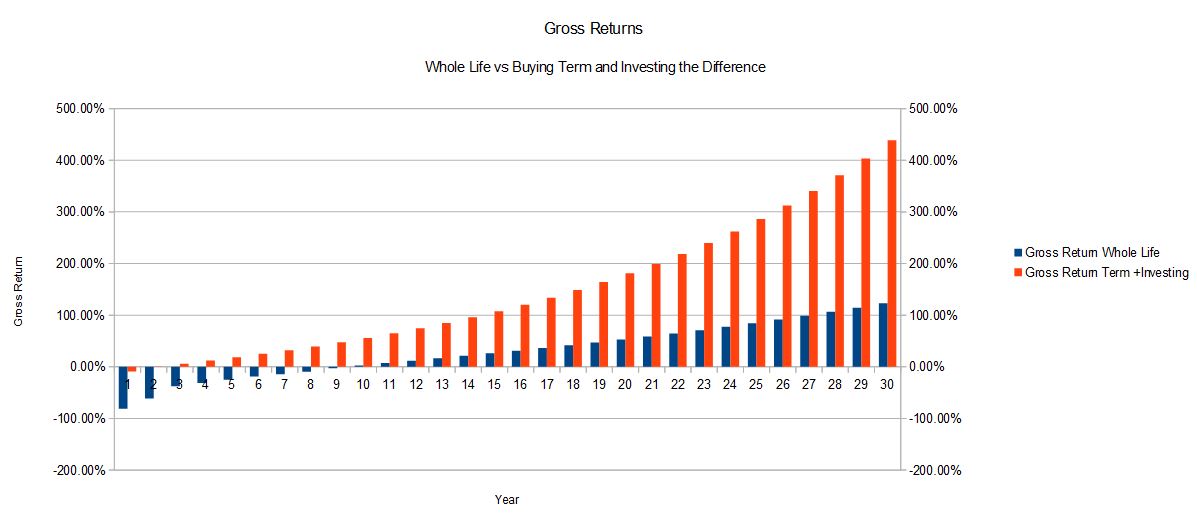

Wie Sie sehen können, übertrifft der Wert des Anlagekontos mit Term Protection die gesamte Lebensversicherung bei weitem. Dies geht davon aus, dass die $ 3.600 auf ein Rentenkonto gespeichert wird, und wächst steuerlich aufgeschoben. Selbst wenn es auf ein nicht qualifiziertes Konto gespeichert wird, mit minimalem Rebalancing und nur langfristigen Kapitalertragsteuerüberlegungen auf diese Rebalances kann die Laufzeitversicherung mit einem Anlagekonto die gesamte Lebensversicherung immer noch erheblich übertreffen.Für diesen besonderen 35-Jährigen bei guter Gesundheit betrug die interne Rendite für die gesamte Lebensversicherungspolice 4,77% für die Investition von 4.000 USD pro Jahr. Die interne Rendite der jährlich investierten 3.600 US-Dollar, die 10% verdienen, entspricht 9,43%, was die gesamten Barausgaben von 4.000 US-Dollar pro Jahr berücksichtigt. Das folgende Diagramm veranschaulicht die Bruttorenditen desselben Beispiels im Zeitverlauf:

In diesem Beispiel wird der 35-Jährige eine Lebensversicherung bis zu seinem Rentenalter, ungefähr im Alter von 65 Jahren, besitzen, wenn er die 30-jährige Politik kauft. Dies ist das Alter, in dem die meisten Menschen keine Versicherungspolice mehr benötigen. Es sollte aus diesem Beispiel klar sein, dass, wenn man keine Lebensversicherung für sein ganzes Leben benötigt, der Kauf einer Laufzeitversicherung und die Investition der Differenz eine viel höhere erwartete Rendite bringt.

Das Argument für eine Lebensversicherung

Vermögenswerte effizient der nächsten Generation überlassen

Die Lebensversicherung läuft nicht ab, so dass man in gewissem Sinne niemals das Geld verliert, das man wie bei einer Laufzeitversicherung zahlt. Das ganze Leben wird da sein, egal wie alt jemand ist, wenn er stirbt, und dies macht es zu einem bevorzugten Vehikel, um Vermögenswerte steuereffizient an die nächste Generation weiterzugeben.

Bei ordnungsgemäßer Verwaltung werden Lebensversicherungsleistungen steuerfrei an die Begünstigten gezahlt. Dies bedeutet, dass, wenn ein Nachlass eine große Menge an Bargeld enthält, ist es effizienter, das Geld in eine ganze Lebensversicherung zu zahlen und die Politik Erlöse an die nächste Generation weiterzugeben.Selbst wenn der Nachlass kein Bargeld enthält, wenn er nicht liquide Vermögenswerte oder Vermögenswerte enthält, die nur schwer gleichmäßig unter den Erben aufgeteilt werden können, kann die Lebensversicherung dazu beitragen, den an jede Person gezahlten Betrag auszugleichen und zu verhindern, dass jemand einen nicht liquiden Vermögenswert wie ein Haus verkaufen muss, um die Nachlasssteuern zu zahlen. Die Lebensversicherung hat sicherlich einen Platz für Menschen, die Vermögenswerte effizient an die nächste Generation weitergeben.

Tax Deferred Cash Value Growth

Wie bereits erwähnt, ist dies kein Vorteil für alle. Nachdem Einzelpersonen und Familien mit hohem Einkommen jedoch den Höchstbetrag zu ihren Rentenkonten beigetragen haben, bietet die Lebensversicherung eine diversifizierte, sichere und steuerbegünstigte Anlageoption. Eine Lebensversicherung gilt als äußerst sicherer Ort, um Geld zu halten, insbesondere wenn sie von einem Unternehmen mit einem Top-Rating stammt. Um die Finanzbewertungen zu überprüfen, gehen Sie zu A.M. Best, eine Agentur, deren Ratings als Standard für die Branche gelten.

Der Aktienmarkt kann im Laufe der Zeit einen höheren erwarteten Betrag zurückgeben, ist jedoch volatil. Die gesamte Lebensversicherung ist vorhersehbar und zuverlässig, und in einer Police können große Geldbeträge gespart werden. Es gibt keine Grenzen über MEC und Richtlinie Prämienregeln für den Betrag, der in eine Politik bezahlt werden kann.

Dividenden

Dividendenzahlungen können ein äußerst nützlicher Vorteil der gesamten Lebensversicherung sein, den Term Life nicht hat. Wenn die Zinsen steigen, werden sich die Dividendenzahlungen höchstwahrscheinlich auch im Laufe der Zeit nach oben anpassen. Diese Dividendenzahlungen können verwendet werden, um Prämien zu zahlen oder mehr bezahlte Lebensversicherungen zu kaufen. Wenn sie zur Zahlung von Prämien verwendet werden, wird die Dividendenzahlung häufig groß genug, um die gesamte Versicherungsprämie zu zahlen. Dies bedeutet, dass viele Menschen nach einem bestimmten Zeitpunkt nicht mehr in ihre gesamte Lebenspolitik einzahlen müssen, die Politik wird sich amortisieren.

Dividenden können auch verwendet werden, um mehr bezahlte Versicherungen zu erwerben. Diese Versicherung wird ohne Zeichnungs- oder zusätzliche jährliche Kosten abgeschlossen. Diese Fähigkeit bedeutet, dass die gesamte Todesfallleistung der Lebensversicherung im Laufe der Zeit steigen kann, was den Bedürfnissen eines Eigentümers entsprechen kann.

Also welcher Typ ist besser, ganzes Leben oder Begriff?

Trotz allem, was Fernsehexperten und „Experten“ glauben machen, ist die Antwort nicht so einfach. Es hängt von jedem einzelnen Fall und den besonderen Bedürfnissen jeder Person ab. Für die überwiegende Mehrheit der Menschen ist der Kauf einer langfristigen Police und die Investition der Differenz zwischen diesen und den Kosten einer Lebensversicherung die bessere Wahl. Für manche Menschen machen die Vorteile des ganzen Lebens es zur einzig praktikablen Wahl.

Wenn Sie die Preise zwischen den beiden vergleichen möchten, hilft Ihnen LifeAnt.