popularnym refrenem wśród telewidzów udzielających widzom porad na temat ubezpieczeń na życie jest zawsze „kup termin i zainwestuj różnicę”. „Całe ubezpieczenie na życie to zdzierstwo!”krzyczą. Ale czy to naprawdę dobra rada dla wszystkich? Czytaj dalej i LifeAnt będzie ciąć przez hałas i pomóc zrozumieć, czy termin polisa na życie naprawdę jest lepszym Wyborem niż całe życie lub inne pieniężne wartości polisy na życie.

dla tych z Was, którzy nie wiedzą, co oznacza „kup termin i zainwestuj różnicę”, to powiedzenie odnosi się do oszczędzania różnicy w kosztach między całą polisą życiową a polisą terminową i inwestowania jej na giełdzie. Teoria jest taka, że portfel inwestycyjny przyniesie właścicielowi wyższe zyski niż cała polityka życiowa w dłuższej perspektywie, co uczyni termin mądrzejszym wyborem.

Szybka Odpowiedź

dla zdecydowanej większości osób tak, zakup polisy terminowej na życie zamiast polisy o wartości pieniężnej jest mądrzejszym wyborem. Termin jest znacznie bardziej przystępne, większość ludzi nie potrzebują ubezpieczenia na życie do ostatniego wieku emerytalnego, a inwestując pieniądze w innych miejscach, takich jak ludzie na giełdzie skończy się znacznie wyższy zwrot z inwestycji niż będą z całej polisy na życie.

całe ubezpieczenie na życie oferuje bardzo wyraźne korzyści dla niektórych osób, głównie tych z dużą ilością pieniędzy, którzy potrzebują polisy ubezpieczeniowej, aby być na miejscu, gdy umierają, aby ułatwić efektywne podatkowo przeniesienie ich majątku na spadkobierców. Ubezpieczenie na całe życie oferuje również zdywersyfikowany i (w stosunku do rynków akcji) bardzo bezpieczny pojazd inwestycyjny i oszczędnościowy dla osób, które mają już dużo aktywów w tradycyjnych miejscach, takich jak 401k i Roth IRA.

LifeAnt zaleca, aby przejrzeć oszczędności z polisy na życie i dokładnie rozważyć, czy okres lub cała polisa na życie jest lepiej dopasowany do Twoich potrzeb.

czy okres czy całe życie jest dla ciebie lepsze?

argumentem za ubezpieczeniem terminowym

jest niski koszt

największym argumentem za ubezpieczeniem terminowym na życie jest koszt. Termin jest tani. Terminowa polisa ubezpieczeniowa na życie może kosztować właściciela zaledwie około 1/10 kosztu całej polisy na życie z tym samym świadczeniem na wypadek śmierci.

dla większości ludzi nie ma zbyt wielu dodatkowych wydatków w ich budżecie. Cała polisa ubezpieczeniowa na życie dla tych ludzi może wymagać znacznego zaangażowania finansowego, prawdopodobnie kosztuje więcej pieniędzy, niż naprawdę mają dostępne lub że praktycznie mówiąc chcą wydać na ubezpieczenie na życie.

ochrona rodziny z polisą 500 000 USD, która dla większości rodzin może być wystarczająca, będzie kosztować zdrową osobę w wieku około 30 lat mniej niż 40 USD miesięcznie, nawet w przypadku polityki 30-letniej. Zwrot „termin poziomu” odnosi się do faktu, że koszt jest taki sam co roku przez cały czas trwania gwarantowanej części polisy. Za mniej niż koszt rachunku za telefon komórkowy, większość ludzi może kupić obszerne ubezpieczenie na życie z terminem.

większość ludzi nie potrzebuje ubezpieczenia na całe życie

terminowe ubezpieczenie na życie ma wygasnąć przed śmiercią, a dla większości ludzi jest to dobra rzecz. Jest to duża część powodu termin ubezpieczenia na życie jest tak tanie w porównaniu do całego ubezpieczenia na życie. Ubezpieczenie terminowe może zapewnić ochronę, podczas gdy ludzie zależą od dochodów i wsparcia ubezpieczonego, ale dla ludzi, którzy żyją do emerytury, są szanse, że zgromadzili już wystarczająco dużo oszczędności, aby wesprzeć współmałżonka i / lub ich dzieci są dorosłe i nie potrzebują już wsparcia finansowego opiekuna rodzicielskiego. Wielu ekspertów sugeruje, że ludzie posiadają tylko ubezpieczenia na życie, dopóki nie osiągną wieku emerytalnego, ponieważ po tym momencie Nie zarobiliby więcej pieniędzy podczas życia. Hipotetycznie, nawet jeśli są małżeństwem, drugi małżonek powinien być w stanie przetrwać na istniejących oszczędnościach emerytalnych, tak jak byłoby, gdyby oboje małżonkowie nadal żyli.

ubezpieczenie na całe życie jest bardzo korzystne dla przekazywania aktywów następnemu pokoleniu, ale dla większości ludzi nie jest to poważny problem. Minimalny próg, gdy nieruchomość staje się opodatkowana, rośnie w czasie i wynosi (od 2014) 2 miliony dolarów. Z właściwego planowania nieruchomości, ludzie mogą przejść dalej jeszcze bardziej wolne od podatku. Oznacza to, że zdecydowana większość ludzi nie musi się martwić o trudności podatkowe, gdy przekaże to, co pozostało im po śmierci, następnym pokoleniom.

większość ludzi nie potrzebuje ubezpieczenia na życie o wartości pieniężnej

głównym punktem sprzedaży całego ubezpieczenia na życie i innych form ubezpieczenia na życie o wartości pieniężnej jest to, że polisa może być używana jako oszczędność lub pojazd inwestycyjny. Terminowe ubezpieczenie na życie nie ma takiej wartości pieniężnej. Po wygaśnięciu polisy wygasa. Niekoniecznie jest to jednak zła rzecz, ponieważ brak wartości gotówkowej jest głównym czynnikiem obniżającym koszt terminu, który jest sednem argumentu „kup termin i zainwestuj różnicę”.

wartość pieniężna całego ubezpieczenia na życie wzrośnie na tyle teoretycznie, aby ostatecznie zapewnić właścicielowi pozytywny zwrot, a jednocześnie zapewnić ochronę ubezpieczeniową przez cały czas. Wartość gotówkowa rośnie również odroczona podatkowo, co może zwiększyć stopę zwrotu netto dla właściciela, zwłaszcza tych właścicieli w wyższych przedziałach podatkowych.

problem polega na tym, że większość ludzi nie potrzebuje odroczonego podatku dochodowego z polisy na życie. Większość ludzi nie umieszcza maksymalnych dopuszczalnych składek na swoich istniejących kontach emerytalnych. Ludzie mogą uzyskać zarówno więcej odroczonych podatków, jak i więcej oszczędności podlegających odliczeniu od podatku, po prostu wkładając więcej pieniędzy na swoje konta 401k lub IRA. Mogą również uzyskać więcej odroczonych od podatku oszczędności inwestycyjne, wkładając pieniądze w Roth IRA.

większość ludzi nie zarabia wystarczająco dużo pieniędzy, aby wpłacić maksimum na swoje konta emerytalne i nadal potrzebuje długoterminowego niekwalifikowanego (choć odroczonego podatku) pojazdu oszczędnościowego i inwestycyjnego, takiego jak całe ubezpieczenie na życie. Nie oznacza to, że niektórzy ludzie nie wybierają całego ubezpieczenia na życie tylko ze względu na bezpieczeństwo i brak zmienności, jaką przyniesie polisa od stabilnej finansowo firmy, ale dla większości ludzi dostępne są wyższe opcje zwrotu (na dłuższą metę), aby zaoszczędzić pieniądze.

dlaczego kupowanie Term I inwestowanie różnicy działa

zakup term polisy na życie zamiast całej polisy na życie zaoszczędzi właścicielowi dużo pieniędzy rocznie, które w przeciwnym razie byłyby wydawane na całe składki na ubezpieczenia na życie. Ponieważ ta kwota oszczędności premium prawdopodobnie jest dostępna dla właściciela do inwestowania w inne sposoby, zaleca się, aby zaoszczędzić pieniądze na kontach emerytalnych, lub jeśli te składki są maksymalnie oszczędzać pieniądze na niekwalifikowanym rachunku inwestycyjnym. Na dłuższą metę Cała polisa ubezpieczeniowa na życie zwykle zwraca około 3% -5% Właścicielowi polisy, znacznie poniżej historycznej średniej rocznej stopy zwrotu z rynku akcji wynoszącej nieco ponad 12%.

nawet biorąc pod uwagę względy podatkowe, przy najwyższych przedziałach podatkowych oszczędności podatkowe nie nadrabiają prawie niższej stopy zwrotu z całego ubezpieczenia na życie w porównaniu z rynkami kapitałowymi. Cała polisa ubezpieczeniowa na życie może nawet nie zapewnić dodatniej stopy zwrotu do około 8-10 roku polisy. Aby zilustrować różnicę, jaką powoduje to w okresie 30 lat, rozważ następujące porównanie.

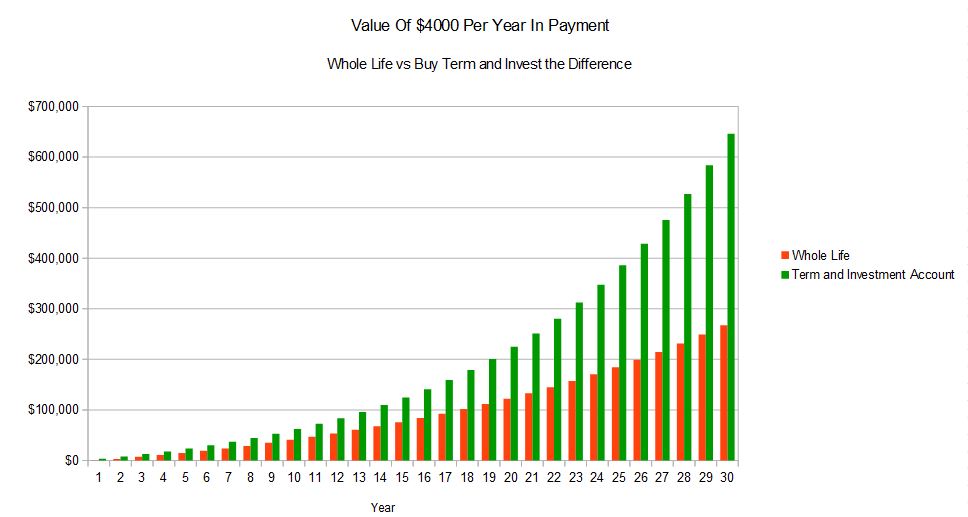

Ten przykład opiera się na rzeczywistej ilustracji całego życia z oczekiwanymi dywidendami i roczną składką w wysokości 4000 USD w porównaniu z kosztem zakupu 30-letniej polityki terminowej z premią w wysokości 400 USD. Te ceny są oparte na zdrowym 35-letnim mężczyźnie. Zakładamy, że człowiek inwestuje $3,600 rocznie na koncie inwestycji emerytalnych, co jest różnicą między kosztami całej polityki życiowej i Polityki terminowej, i zarabia średnio 10% rocznie. Jest to wynikająca z tego różnica w wartości inwestycji w czasie.

jak widać wartość rachunku inwestycyjnego z ochroną czasową znacznie przewyższa całe ubezpieczenie na życie. Zakłada się, że 3600 dolarów jest zapisywane na koncie emerytalnym i rośnie odroczenie podatku. Nawet jeśli jest on zapisany na rachunku niekwalifikowanym, przy minimalnym zrównoważeniu i tylko długoterminowym uwzględnieniu podatku od zysków kapitałowych w odniesieniu do tych zrównoważeń, ubezpieczenie terminowe ze scenariuszem rachunku inwestycyjnego nadal znacznie przewyższa całe ubezpieczenie na życie.

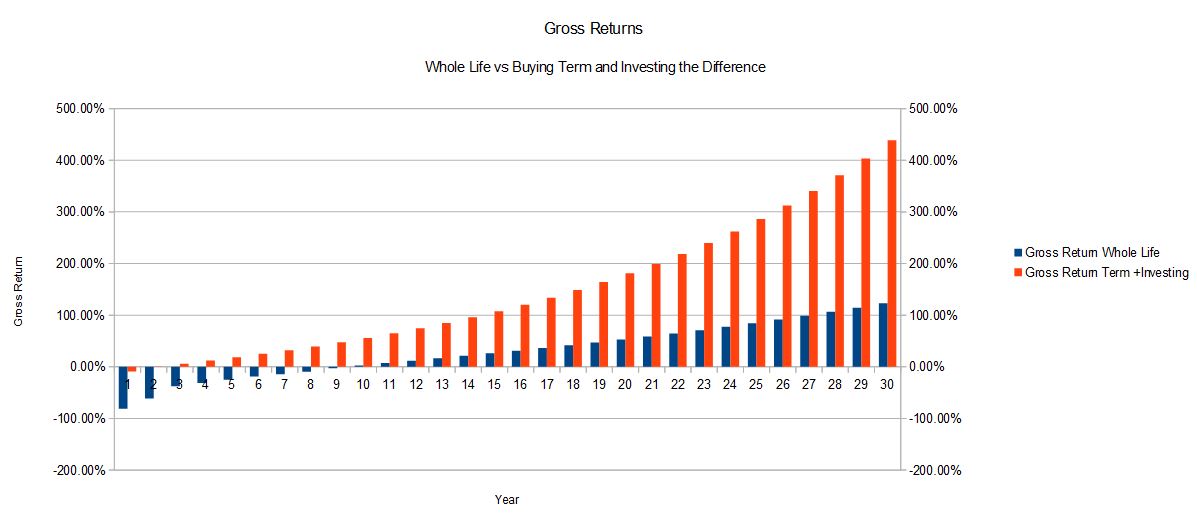

dla tego konkretnego 35-latka w dobrym zdrowiu wewnętrzna stopa zwrotu z całej polisy na życie wyniosła 4,77% dla inwestycji w wysokości 4000 USD rocznie. Wewnętrzna stopa zwrotu z zainwestowanych 3600 USD rocznie zarabiających 10% wynosi 9,43%, co uwzględnia całkowity nakład gotówkowy w wysokości 4000 USD każdego roku. Poniższy wykres ilustruje zyski brutto tego samego przykładu w czasie:

w tym przykładzie 35-latek będzie posiadał ubezpieczenie na życie do osiągnięcia wieku emerytalnego, około 65 lat, jeśli kupi polisę na okres 30 lat. Jest to wiek, w którym większość ludzi nie będzie już potrzebować polisy ubezpieczeniowej. Z tego przykładu powinno być jasne, że jeśli nie potrzebujesz ubezpieczenia na życie przez całe życie, kupując ubezpieczenie na czas i inwestując różnicę, generuje znacznie wyższą oczekiwaną stopę zwrotu.

Argument za całym ubezpieczeniem na życie

efektywne pozostawienie aktywów następnemu pokoleniu

całe ubezpieczenie na życie nie wygasa, więc w pewnym sensie nigdy nie stracimy pieniędzy, które się płaci, jak w przypadku ubezpieczenia terminowego. Całe życie będzie tam, bez względu na to, ile lat ma ktoś po śmierci, a to sprawia, że jest to preferowany pojazd do przekazywania aktywów następnemu pokoleniu w sposób efektywny podatkowo.

przy prawidłowym zarządzaniu świadczenia z ubezpieczenia na życie są wypłacane beneficjentom bez podatku. Oznacza to, że jeśli majątek zawiera dużą ilość gotówki, skuteczniej jest wpłacić pieniądze na całą polisę ubezpieczeniową na życie i przekazać wpływy z polisy następnemu pokoleniu.

nawet jeśli majątek nie obejmuje środków pieniężnych, jeśli obejmuje nie płynne aktywa lub aktywa, które trudno jest jednakowo podzielić między spadkobierców, ubezpieczenie na życie może pomóc zrównoważyć kwotę zapłaconą każdej osobie i zapobiec konieczności sprzedaży nie płynnego składnika aktywów, takiego jak dom, aby zapłacić podatki od nieruchomości. Całe ubezpieczenie na życie z pewnością ma miejsce dla osób sprawnie przekazujących majątek następnemu pokoleniu.

podatek odroczony wzrost wartości gotówkowej

jak już wcześniej wspomniano nie jest to korzyść dla wszystkich. Jednak po tym, jak osoby o wysokich dochodach i rodziny wniosły maksymalną kwotę na swoje konta emerytalne, całe ubezpieczenie na życie oferuje zdywersyfikowany, bezpieczny i odroczony od podatku wybór inwestycji. Całe ubezpieczenie na życie jest uważane za niezwykle bezpieczne miejsce do przechowywania pieniędzy, zwłaszcza jeśli pochodzi od firmy o najwyższej ratingu finansowym. Aby sprawdzić ratingi finansowe przejdź do A. M. Best, czyli Agencja, której ratingi są uważane za standard w branży.

giełda może z czasem zwrócić wyższą oczekiwaną kwotę, ale jest niestabilna. Całe ubezpieczenie na życie jest przewidywalne i niezawodne, a duże ilości pieniędzy można zaoszczędzić w polisie. Nie ma żadnych ograniczeń poza MEC i wytycznymi dotyczącymi premii dla kwoty, którą można wpłacić do polisy.

dywidendy

wypłata dywidendy może być niezwykle użyteczną zaletą całego ubezpieczenia na życie, którego nie ma term life. Jeśli stopy procentowe wzrosną, wypłaty dywidend najprawdopodobniej będą również z czasem rosły. Te wypłaty dywidend mogą być wykorzystane do opłacenia składek lub zakupu większej liczby opłaconych ubezpieczeń na życie. Jeśli są one wykorzystywane do płacenia składek, często wypłata dywidendy w końcu wzrośnie na tyle duża, aby zapłacić całą składkę z polisy. Oznacza to, że wiele osób nie będzie rzeczywiście musiał płacić do ich całej polityki życiowej po pewnym momencie, Polityka zapłaci za siebie.

dywidendy mogą być również wykorzystane do zakupu bardziej opłaconego ubezpieczenia. To Ubezpieczenie jest kupowane bez ubezpieczenia lub dodatkowych kosztów rocznych. Zdolność ta oznacza, że całe ubezpieczenie na życie może wzrosnąć z czasem, co może odpowiadać potrzebom właściciela.

więc który typ jest lepszy, całe życie czy okres?

wbrew temu, w co mogą wierzyć eksperci telewizji i „eksperci”, odpowiedź nie jest taka prosta. Zależy to od konkretnego przypadku i indywidualnych potrzeb każdej osoby. Dla zdecydowanej większości ludzi zakup polityki na poziomie i inwestowanie różnicy między tym a kosztami całej polityki życiowej jest lepszym wyborem. Dla niektórych ludzi zalety całego życia sprawiają, że jest to jedyny realny wybór.

Jeśli chcesz porównać stawki między tymi dwoma, LifeAnt pomoże.