het populaire refrein onder TV-experts die kijkers advies geven over levensverzekeringen is altijd “koop termijn en investeer het verschil”. “De hele levensverzekering is een oplichterij!”ze schreeuwen. Maar is dit echt goed advies voor iedereen? Lees verder en LifeAnt zal snijden door het lawaai en u helpen om te begrijpen als een term levensverzekering is echt een betere keuze dan het hele leven of andere cash waarde leven beleid.

voor degenen onder u die niet weten wat “koopterm en beleg het verschil” betekent, verwijst dit gezegde naar het besparen van het verschil in kosten tussen een heel levensbeleid en een termijnbeleid en het beleggen in de aandelenmarkt. De theorie is dat een beleggingsportefeuille op lange termijn hogere rendementen voor de eigenaar zal opleveren dan een heel levensbeleid, waardoor termijn de slimmere keuze wordt.

snel antwoord

voor de overgrote meerderheid van de mensen is het kopen van een term levensverzekering in plaats van een cash value policy een slimmere keuze. Term is veel betaalbaarder, de meeste mensen hebben geen levensverzekering nodig om de pensioengerechtigde leeftijd voor het laatst te bereiken, en door geld te investeren in andere plaatsen zoals de beurs zullen mensen eindigen met een veel hoger rendement op hun investering dan ze zullen doen met een heel leven beleid.

hele levensverzekering biedt zeer duidelijke voordelen voor bepaalde mensen, meestal mensen met veel geld die een verzekeringspolis nodig hebben om een fiscale overdracht van hun nalatenschap aan hun erfgenamen te vergemakkelijken. Whole life insurance biedt ook een gediversifieerde en (ten opzichte van aandelenmarkten) zeer veilige investering en pensioensparen vehikel voor mensen die al veel activa in traditionele plaatsen zoals een 401k en Roth IRA.

LifeAnt raadt u aan het spaargeld van een levensverzekering te bekijken en zorgvuldig te overwegen of een levensverzekering of een levensverzekering beter aan uw behoeften voldoet.

is Term of heel leven beter voor u?

het Argument voor Term Insurance

Term is Low Cost

het grootste argument voor term life insurance is de kostprijs. Term is goedkoop. Een term levensverzekering kan kosten een eigenaar zo weinig als ongeveer 1/10 de kosten van een hele leven polis met dezelfde overlijdensuitkering.

voor de meeste mensen is er niet veel extra uitgavenkussen in hun budget. Een hele levensverzekering voor deze mensen kan een aanzienlijke financiële verplichting te nemen, mogelijk kost meer geld dan ze echt beschikbaar hebben of dat praktisch gesproken ze willen besteden aan levensverzekeringen.

om een gezin te beschermen met een beleid van $500.000, dat Voor de meerderheid van de gezinnen meer dan voldoende dekking kan bieden, kost een gezond persoon in de midden dertig minder dan $40 per maand, zelfs voor een beleid van 30 jaar. De term “niveau term” verwijst naar het feit dat de kosten hetzelfde zijn elk jaar voor de gehele duur van het gegarandeerde deel van het beleid. Voor minder dan de kosten van een mobiele telefoonrekening, de meeste mensen kunnen kopen voldoende levensverzekering dekking Met termijn.

de meeste mensen hebben geen dekking nodig voor hun hele leven

Term levensverzekering wordt verondersteld te verlopen voordat u overlijdt, en voor de meeste mensen is dat een goede zaak. Dit is een groot deel van de reden term levensverzekering is zo goedkoop in vergelijking met de hele levensverzekering. Term insurance kan dekking bieden, terwijl mensen afhankelijk zijn van het inkomen en de steun van de verzekerde persoon, maar voor mensen die leven tot hun pensioen, is de kans groot dat ze ofwel geaccumuleerd genoeg spaargeld al om hun echtgenoot en/of hun kinderen te ondersteunen zijn gegroeid en niet langer nodig ouderlijke voogd financiële steun. Veel deskundigen suggereren dat mensen alleen zelf een levensverzekering tot ze hun pensioengerechtigde leeftijd te bereiken, omdat na dit punt zouden ze niet meer geld verdienen tijdens het leven. Hypothetisch, zelfs als ze getrouwd zijn de andere echtgenoot zou moeten kunnen overleven op de bestaande pensioensparen, zoals ze zou zijn als beide echtgenoten nog in leven waren.

hele levensverzekeringen zijn zeer gunstig voor het doorgeven van activa aan de volgende generatie, maar voor de meeste mensen is dit geen groot probleem. De minimumdrempel voor wanneer een landgoed belastbaar wordt stijgt na verloop van tijd en is (vanaf 2014) 2 miljoen dollar. Met de juiste estate planning, mensen kunnen langs nog meer vrij van belasting. Dit betekent dat de overgrote meerderheid van de mensen geen zorgen hoeft te maken over het hebben van fiscale problemen wanneer ze doorgeven wat activa die ze hebben achtergelaten bij de dood aan de volgende generaties.

de meeste mensen hebben geen levensverzekering met contante waarde nodig

een belangrijk verkooppunt van levensverzekeringen en andere vormen van levensverzekering met contante waarde is dat de polis kan worden gebruikt als een spaar-of beleggingsvehikel. Term life insurance heeft geen dergelijke contante waarde. Wanneer het beleid verloopt verloopt het waardeloos. Dit is echter niet noodzakelijk een slechte zaak, omdat het gebrek aan contante waarde een belangrijke factor is die de kosten van de termijn verlaagt, wat de kern is van het argument “kooptermijn en investeer het verschil”.

de contante waarde van de gehele levensverzekering zal theoretisch genoeg groeien om uiteindelijk een positief rendement voor de eigenaar te bieden, terwijl de hele tijd bescherming van de levensverzekering wordt geboden. De contante waarde groeit ook belasting-uitgestelde, die het nettorendement voor de eigenaar kan verhogen, vooral die eigenaren in hogere belastingschijven.

het probleem is dat de meeste mensen geen belasting-uitgestelde inkomsten uit een levensverzekering nodig hebben. De meeste mensen zetten de maximaal toegestane bijdragen niet in hun bestaande pensioenrekeningen. Mensen kunnen zowel meer belasting-uitgestelde, en meer fiscaal aftrekbare besparingen gewoon door meer geld in hun 401k of IRA rekeningen. Ze kunnen ook meer belasting-uitgestelde beleggingsbesparingen krijgen door geld in een Roth IRA te stoppen.

De meeste mensen verdienen niet genoeg geld om het maximum aan hun pensioenrekeningen bij te dragen, en hebben nog steeds de behoefte aan een lange termijn niet-gekwalificeerd (zij het met uitstel van betaling) spaar-en beleggingsvehikel, zoals een hele levensverzekering. Dit wil niet zeggen dat sommige mensen niet kiezen hele levensverzekering gewoon voor de veiligheid en het gebrek aan volatiliteit dat een beleid van een financieel gezond bedrijf zal brengen, maar voor de meeste mensen, zijn er hogere terugkeer (op de lange termijn) opties beschikbaar om geld te besparen.

waarom kopen van Termijn en investeren het verschil werkt

het kopen van een termijn levensverzekering in plaats van een volledige levensverzekering bespaart de eigenaar elk jaar een hoop geld dat anders zou worden besteed aan de volledige levensverzekeringspremies. Aangezien dit bedrag van de premie besparingen vermoedelijk beschikbaar is voor de eigenaar om te investeren op andere manieren, de aanbeveling is om het geld te besparen op pensioenrekeningen, of als die bijdragen zijn maxed out om het geld te besparen op een niet-gekwalificeerde beleggingsrekening. Een hele levensverzekering zal meestal terugkeren ergens rond 3%-5% voor de polis eigenaar op de lange termijn, ver onder de historische gemiddelde jaarlijkse aandelenmarkt rendement van iets meer dan 12%.

zelfs wanneer u rekening houdt met fiscale overwegingen, maken de belastingbesparingen bij de hoogste belastingschijven het lagere rendement van de gehele levensverzekering in vergelijking met de aandelenmarkten lang niet goed. Een hele levensverzekering kan ook niet eens zorgen voor een positief rendement tot ongeveer de 8-10e polisjaar. Om het verschil te illustreren dat dit over een periode van 30 jaar maakt, overweeg dan de volgende vergelijking.

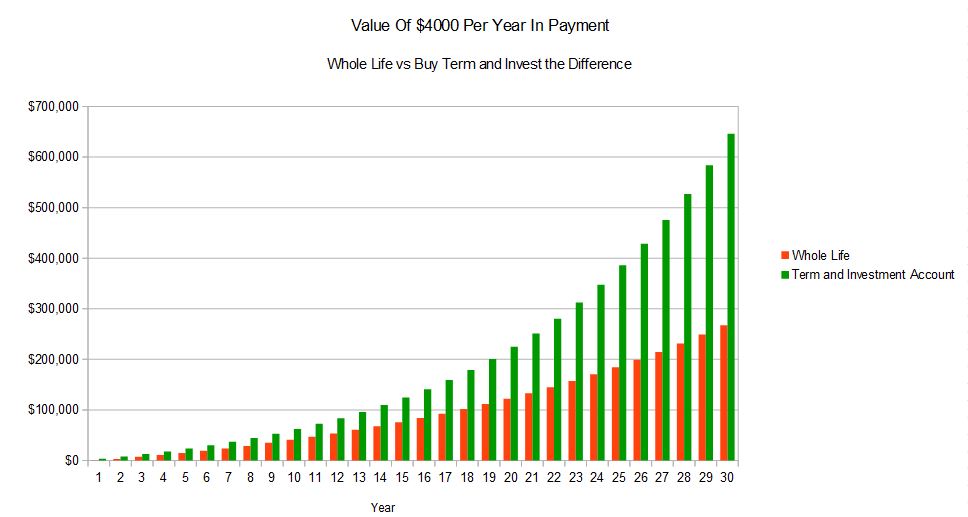

dit voorbeeld is gebaseerd op een werkelijke illustratie van de hele levenscyclus met verwachte dividenden en een jaarlijkse premie van $4.000 vergeleken met de kosten van de aankoop van een 30-jarige termijnbeleid met een premie van $400. Deze prijzen zijn gebaseerd op een gezonde 35-jarige man. We gaan ervan uit dat de man $3.600 per jaar investeert in de pensioeninvesteringsrekening, wat het verschil is tussen de kosten van de gehele levensverzekering en de termijnverzekering, en hij verdient gemiddeld 10% per jaar. Dit is het resulterende verschil in de investeringswaarde in de tijd.

zoals u kunt zien, presteert de waarde van de beleggingsrekening met termijnbescherming ver boven de gehele levensverzekering. Dit is ervan uitgaande dat de $ 3.600 wordt opgeslagen op een pensioenrekening, en groeit belasting-uitgesteld. Zelfs als het wordt opgeslagen op een niet-gekwalificeerde rekening, met minimale rebalancing en alleen lange termijn vermogenswinst fiscale overwegingen op die rebalances de termijn verzekering met een beleggingsrekening scenario nog steeds veel beter presteren dan de hele levensverzekering aanzienlijk.

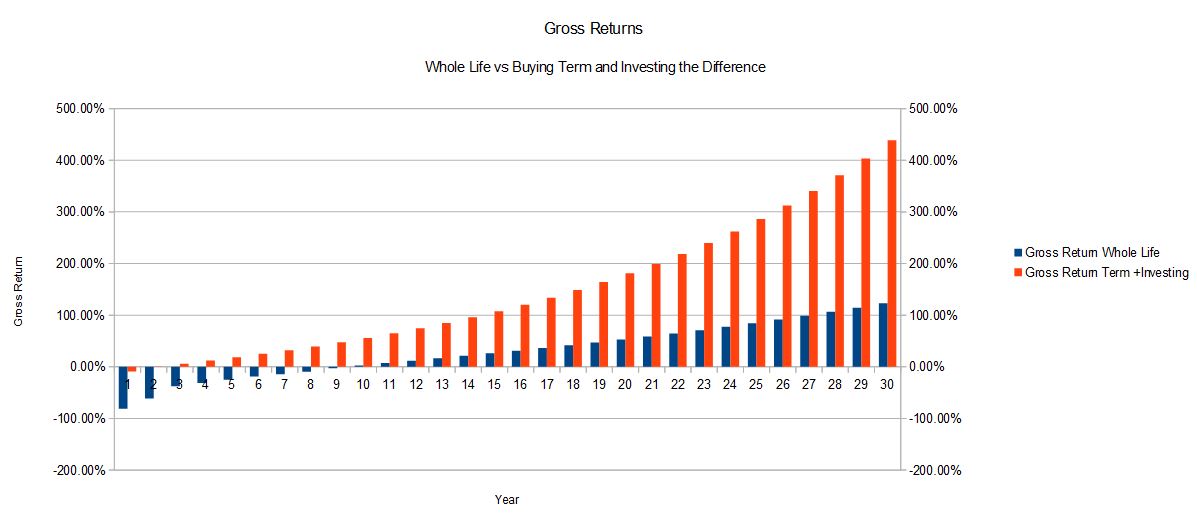

voor deze bijzondere 35-jarige in goede gezondheid, het interne rendement voor de gehele levensverzekering eindigde op 4,77% voor de $4.000 per jaar investering. Het interne rendement op de $ 3,600 belegde jaarlijkse verdienen 10% is gelijk aan 9,43%, die rekening houdt met de totale contante uitgaven van $ 4.000 per jaar. De volgende grafiek illustreert de brutoresultaten van hetzelfde voorbeeld in de tijd:

in dit voorbeeld is de 35-jarige eigenaar van een levensverzekering tot zijn pensioengerechtigde leeftijd, ongeveer 65 jaar, als hij de 30-jarige termijn polis koopt. Dit is de leeftijd dat de meeste mensen niet langer een verzekering nodig. Het moet duidelijk uit dit voorbeeld dat als men niet nodig levensverzekering dekking voor je hele leven, aankoop termijn verzekering en investeren het verschil produceert een veel hoger verwachte rendement.

het Argument voor een volledige levensverzekering

het efficiënt aan de volgende generatie overlaten van activa

volledige levensverzekering vervalt niet, zodat men in zekere zin nooit het geld verliest dat men betaalt zoals bij een termijnverzekering. Het hele leven zal er zijn, ongeacht hoe oud iemand is wanneer hij sterft, en dit maakt het een voorkeur voertuig voor het doorgeven van activa aan de volgende generatie op een fiscaal efficiënte manier.

bij een goed beheer worden de uitkeringen van levensverzekeringen belastingvrij aan de begunstigden betaald. Dit betekent dat als een landgoed een grote hoeveelheid contant geld bevat, het efficiënter is om het geld te betalen in een hele levensverzekering en om de polisopbrengst door te geven aan de volgende generatie.

zelfs als de nalatenschap geen contant geld omvat, als de nalatenschap niet-liquide activa omvat of activa die moeilijk gelijkelijk onder erfgenamen te verdelen zijn, kan een levensverzekering helpen het aan elke persoon betaalde bedrag in evenwicht te brengen en voorkomen dat iemand een niet-liquide actief, zoals een huis, moet verkopen om de erfbelasting te betalen. Whole life insurance heeft zeker een plek voor mensen die activa efficiënt doorgeven aan de volgende generatie.

Tax latest Value Growth

zoals eerder besproken is dit niet voor iedereen een voordeel. Echter, na hoge inkomens individuen en gezinnen hebben bijgedragen het maximale bedrag aan hun pensioenrekeningen, whole life insurance biedt een gediversifieerde, veilige, en belasting-uitgestelde investering keuze. Hele levensverzekering wordt beschouwd als een uiterst veilige plek om geld te houden, vooral als het van een bedrijf met een top financiële rating. Om de financiële ratings te controleren, Ga naar A. M. Best, dat is een bureau waarvan de ratings worden beschouwd als de standaard voor de industrie.

de aandelenmarkt kan na verloop van tijd een hoger verwacht bedrag retourneren, maar is volatiel. Hele levensverzekeringen zijn voorspelbaar en betrouwbaar, en grote hoeveelheden geld kunnen worden bespaard in een polis. Er zijn geen limieten buiten MEC en Richtlijn premieregels voor het bedrag dat kan worden betaald in een polis.

dividenden

dividenduitkeringen kunnen een zeer nuttig voordeel zijn van de gehele levensverzekering dat term life niet heeft. Als de rente stijgt, zullen de dividendbetalingen zich hoogstwaarschijnlijk ook in de loop van de tijd naar boven aanpassen. Deze dividenduitkeringen kunnen worden gebruikt om premies te betalen of om meer betaalde levensverzekeringen te kopen. Als ze worden gebruikt om premies te betalen, zal vaak keer de dividenduitkering uiteindelijk groot genoeg groeien om de volledige polispremie te betalen. Dit betekent dat veel mensen na een bepaald moment niet echt hoeven te betalen in hun hele levensbeleid, het beleid zal zichzelf betalen.

dividenden kunnen ook worden gebruikt om meer betaalde verzekeringen aan te kopen. Deze verzekering wordt aangekocht zonder acceptatie of extra jaarlijkse kosten. Dit vermogen betekent dat de hele levensverzekering overlijdensuitkering kan toenemen in de tijd, die kan overeenkomen met de behoeften van een eigenaar.

dus welk Type is beter, hele leven of Term?

ondanks wat tv-experts en” experts ” u kunnen doen geloven, is het antwoord niet zo eenvoudig. Het hangt af van elk specifiek geval en de specifieke behoeften van elke persoon. Voor de overgrote meerderheid van de mensen, het kopen van een niveau term beleid en het investeren van het verschil tussen dat en de kosten van een hele leven beleid is de betere keuze. Voor sommige mensen maken de voordelen van het hele leven het de enige haalbare keuze.

Als u de tarieven tussen de twee wilt vergelijken, zal LifeAnt helpen.