misschien heb je een van die borden gezien waarop staat” All sales final ” en wenste dat je er ook een op de muur van je bedrijf had.

Er is slechts één probleem: het is niet waar. Terugboekingen, die optreden wanneer een klant een credit card transactie betwist, zijn onvermijdelijk.

u zult nooit terugboekingen elimineren, maar u kunt ze wel minimaliseren. We nemen vijf stappen hieronder om hun frequentie en impact op uw bedrijf te verminderen.

overzicht: Wat zijn terugboekingen?

terugboekingen zijn ontstaan in de jaren zeventig om consumenten te beschermen tegen kosten als gevolg van gestolen kaarten of gewetenloze handelaren. Slechte acteurs leerden na verloop van tijd om het chargeback-systeem te spelen, dat klanten bevoordeelt boven handelaren.

het resultaat? Financiële industrie analisten project de totale kosten van terugboekingen voor handelaren zal bereiken $ 30 miljard in 2020.

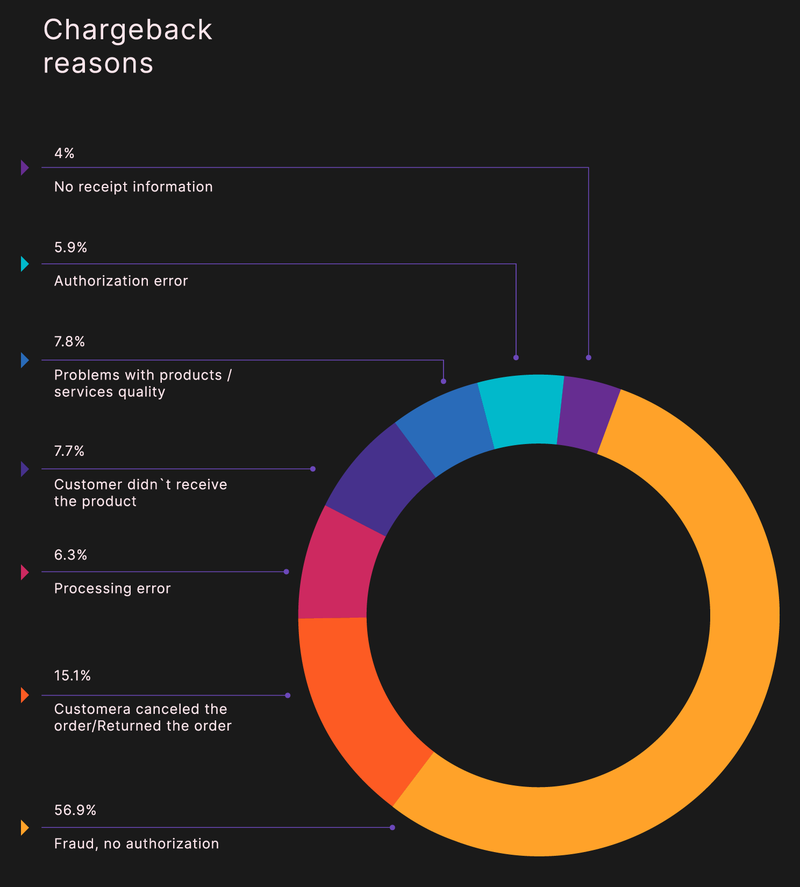

terugboekingen zijn er in drie categorieën:

- vriendschappelijke fraude: Een klant betwist een aankoop op basis van een product dat nog niet is aangekomen of door het niet herkennen van de naam van een leverancier op een creditcard of bankafschrift.

- Merchant error: een werknemer Belt een aankoop twee keer of geeft het juiste kaartnummer niet in, het verkeerde product is verzonden of het juiste product is nooit aangekomen.

- echte fraude: een onbevoegde derde partij gebruikt een gestolen creditcard om een aankoop te doen of een klant betwist een legitieme aankoop.

meer dan de helft van de terugboekingen is frauduleus.

het terugboekproces

terugboekingen verschillen van retouren. Een terugkeer vindt plaats wanneer een klant neemt een product terug naar een handelaar voor een terugbetaling. Met een creditcard chargeback, de klant omzeilt de handelaar om de situatie op te lossen via hun kaart provider.

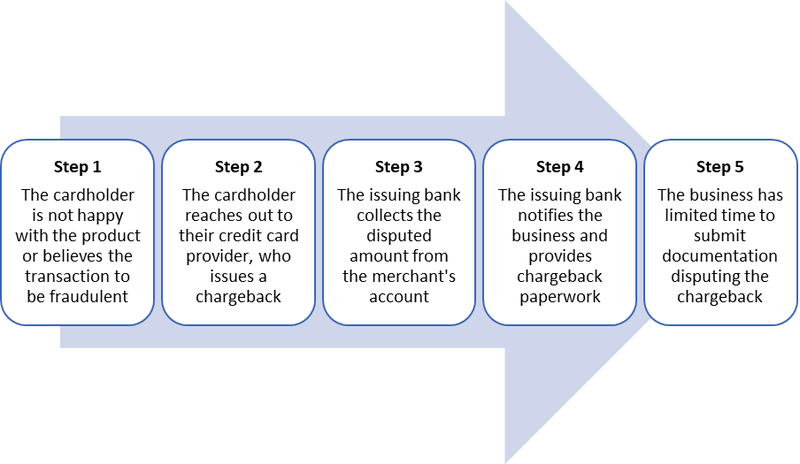

Er zijn vijf stappen in het terugboekproces:

- de klant is niet tevreden met een transactie of vermoedt fraude.

- de klant neemt contact op met zijn creditcardaanbieder om de transactie te betwisten, en de Aanbieder geeft een terugboeking uit.

- de bank incasseert het betwiste bedrag van de rekening van de handelaar.

- de bank stelt de onderneming in kennis van de terugboeking.

- de Handelaar heeft een kort venster om de terugboeking van de bank aan te vechten of de klant wint het geschil standaard.

de handelaar is de laatste die hoort van een betwiste transactie in het terugboekproces.uit cijfers van de financiële sector blijkt dat handelaren slechts 22% van de terugboekingsgeschillen winnen.

Chargeback costs

elke chargeback kost een servicekosten, die $25 of meer kunnen bedragen, of het nu in uw voordeel is of niet. Terugboekingen van meer dan 1% van uw totale transacties veroorzaken extra problemen.

eerst betaalt u hogere transactiekosten voor creditcards. Uw bank kan u in een excessieve terugboeking programma (ECP) dat u beperkt tot een bepaald aantal terugboekingen per maand.

het worst case scenario is jezelf degraderen naar de Member Alert om High Risk Merchants (MATCH) lijst te controleren, geproduceerd door Mastercard en ook gebruikt door Visa en American Express. Deze lijst is een bijna zwarte lijst van handelaren en maakt het veel moeilijker voor u om bankrekeningen te openen.

hoe uw bedrijf te beschermen tegen terugboekingen

Als u creditcardbetalingen accepteert, krijgt u terugboekingen. De eerste sleutel tot het beheersen van hen is om een eerlijke makelaar te zijn: nauwkeurige productbeschrijvingen hebben, bestellingen onmiddellijk verzenden, bieden meerdere methoden voor klanten om contact met u op te nemen, en reageren op hun vragen.

en gebruik uw gezond verstand. De klant acquisitie proces omvat het vinden van grote geldschieters, maar je moet alert zijn op verdachte aankopen, zoals onverwachte internationale verkopen, meerdere aankopen op dezelfde dag, en de verkoop met behulp van meerdere creditcards verzonden naar hetzelfde adres.

u kunt het terugboekenkosten niet voorkomen, maar neem de onderstaande stappen in uw sales management proces voor uw point of sale (POS) systeem en card not present (CNP) transacties om ze te minimaliseren.

Stap 1: Vereisen creditcardbeveiligingscodes

vereisen dat klanten de creditcardbeveiligingscode invoeren als onderdeel van het online transactieproces. Mastercard en Visa printen een CCV-nummer (card code verification) van drie cijfers op de handtekening streep op de achterkant van de kaart. American Express kaarten hebben een viercijferige code boven het rekeningnummer op de voorkant.

handelaren kunnen deze codes niet opslaan, dus elke transactie met een ontbrekende of incorrecte beveiligingscode is verdacht.

Het vereisen van CCV-nummers benadrukt een ander punt: u moet klantgegevens beschermen op uw e-commerce platform. De politie in Indonesië arresteerde een groep hackers in januari 2020 met behulp van de malware Magecart om CCV-nummers te stelen tijdens transacties op legitieme e-commerce sites.

Stap 2: Gebruik een adresverificatieservice

verminder frauduleuze terugboekingen door een adresverificatieservice (AVS) te gebruiken. AVS controleert of het adres dat door een klant is ingevoerd tijdens een online transactie overeenkomt met de informatie die door de creditcardmaatschappij is verstrekt.

een ander voorbeeld van een AVS-geverifieerde transactie is het invoeren van uw postcode bij het kopen van brandstof bij een benzinepomp.

AVS-verificatie kan ertoe leiden dat u een geldige verkoop weigert als het adres van een klant niet overeenkomt omdat ze onlangs zijn verhuisd of om een andere reden onjuist is. Om dit probleem te voorkomen, Amazon vereist klanten om extern te valideren aankopen wanneer een nieuw verzendadres wordt gebruikt.

de klant ontvangt een code op het telefoonnummer dat aan zijn account is gekoppeld om in te voeren op het betalingsportaal om de transactie te verifiëren.

Stap 3: gebruik chiplezers om transacties te verwerken

Europay -, Mastercard-en Visa-chipkredietkaarten (EMV) verminder fraude met persoonlijke transacties. De klant moet een persoonlijk identificatienummer (PIN) invoeren na het invoegen of dompelen van zijn kaart. De PIN is gecodeerd in de chip, niet de magstripe, wat de transactiebeveiliging verhoogt.

EMV-kaarten zijn niet onfeilbaar. Een creditcard skimmer op een benzinepomp, automated teller machine (ATM), of retail self-checkout station vangt magstripe informatie, terwijl een nep-toetsenbord of onopvallende webcam registreert uw PIN.

de credit card shimmer is de nieuwste veiligheidsdreiging. Skimmer hardware kan gemakkelijk te herkennen zijn als je weet wat je moet zoeken, maar shimmers zijn gemaakt van flexibele film en geplaatst in de lezer van een kaart terminal. Het is dun genoeg dat zelfs tijdens routine-onderhoud het niet merkbaar kan zijn.

Stap 4: Update uw betalingsdescriptor

De betalingsdescriptor is hoe uw bedrijf wordt vermeld op een creditcard of bankafschrift. Als uw producten bekender zijn dan uw doing business als (DBA) naam, kunnen klanten hun transacties met u niet herkennen.de oorspronkelijke naam van het softwarebedrijf Basecamp was 37signals, wat niet zo bekend was als de producten die Basecamp, Highrise en Campfire bevatten. Het had ook een groter dan verwacht aantal terugboekingen per maand.

De oorspronkelijke betalingsdescriptor was ” 37signals, LLC.”Het bedrijf veranderde zijn descriptor naar een webadres en 800 nummer — “37signals-charge.com 800.xxx. xxxx IL ” – klanten kunnen gebruiken voor alle vragen over kosten.

Jason Fried, een medeoprichter van het bedrijf, schatte dat de verandering de terugboekingen met 30% verminderde.

Stap 5: Handhaaf de payment card industry compliance

het beste kassasysteem voor uw bedrijf zal voldoen aan de Payment Card Industry Data Security Standard (PCI DSS). PCI compliance maakt gebruik van protocollen die zijn geformuleerd door de PCI Security Standards Council om betalingen en bijbehorende gegevens te beschermen.

deze standaarden zijn van toepassing op alle entiteiten die informatie van kaarthouders verwerken, met inbegrip van handelaren, betalingsverwerkers, banken en software-en hardwareontwikkelaars.

u moet een jaarlijkse conformiteitsverklaring (AOC) indienen dat u:

- een beveiligd netwerk

- Bescherm klantgegevens

- Beheer kwetsbaarheden

- implementeer toegangscontroles

- Monitor-en testnetwerken

- onderhoud een informatiebeveiligingsbeleid

PCI compliance kan moeilijk te implementeren zijn op uw eigen. Western Michigan University, bijvoorbeeld, gebruikte een externe aannemer voor dit proces, die campus-brede enquãates en interviews met afdelingen met betalingssystemen vereist, om te ontdekken, ontwikkelen, implementeren en ondersteunen van een PCI-gebaseerde oplossing.

Verminder uw terugboekingen nu

een proactief plan is de beste terugboekingsbescherming voor handelaren. Beheer uw verkoopproces van begin tot eind met de nieuwste gegevensbeveiligingsprotocollen, de beste POS-hardware en een gezonde dosis gezond verstand.