Quindi quali sono i migliori titoli bancari canadesi di possedere oggi?

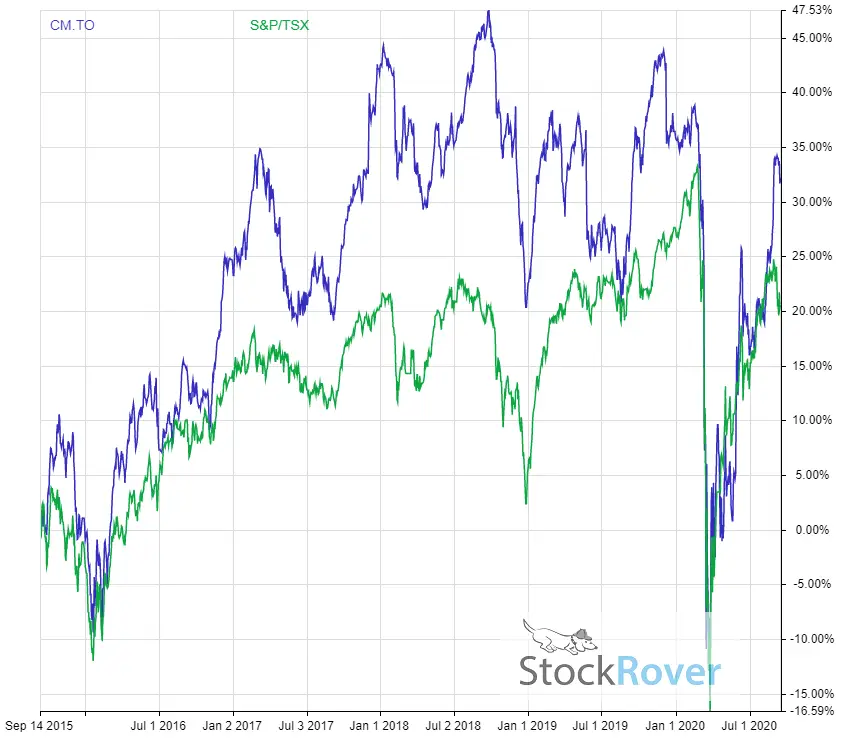

Canadian Imperial Bank of Commerce (TSX:CM)

CIBC dà il via alla nostra lista dei migliori titoli bancari canadesi da guardare oggi. Nel complesso, CIBC è stato un perenne sotto-performer, ma rende il taglio su questo aggiornamento lista sopra la Banca della Nuova Scozia.

Il gigante finanziario canadese, insieme a Royal Bank, sono gli unici 2 Big 5 titoli bancari canadesi che stanno sovraperformando l’indice TSX in 2020. La ragione principale di questo? Significativo guadagno batte nel terzo trimestre da entrambe le società.

CIBC ha registrato un utile per azione di $2.71 nel terzo trimestre, ben al di sopra dei $2.15 attesi dagli analisti. Tuttavia, la sua chiave per notare che questo numero era ancora ben al di sotto del earned 3.10 guadagnato nello stesso trimestre dello scorso anno. E ‘ chiaro che la pandemia sta prendendo il suo pedaggio sulle banche canadesi.

L’unica area in cui CIBC, e la maggior parte di tutte le altre banche in questa lista ha visto un massiccio aumento delle entrate, sono i mercati dei capitali. Le entrate di oltre million 392 milioni sono state significativamente superiori ai million 235 milioni pubblicati nel terzo trimestre di 2019. Il ragionamento per questo? Gli investitori interesse per il mercato azionario dopo che si era schiantato nel mese di marzo.

La pandemia di COVID-19 ha portato un sacco di nuovi investitori al tavolo, e CIBC beneficiato immensamente. Resta da vedere se questo continuerà o meno in futuro, poiché il fascino di un mercato azionario a buon mercato sta svanendo. Ma, non c’è dubbio che ha aiutato l’azienda andare avanti.

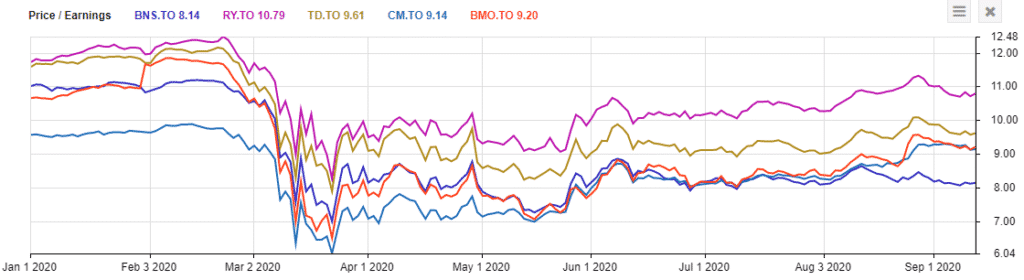

In termini di valutazione, nonostante la forte performance della società, è ancora la seconda banca più economica in questa lista, scambiando a soli 9,14 volte gli utili a termine. Questo è marginalmente al di sotto della sua media storica di 5 anni di 9.7 volte i guadagni a termine.

CIBC vanta anche il più grande dividendo di qualsiasi titolo bancario in questa lista a 5.69%. In genere, CIBC è sempre stato il titolo più alto rendimento delle grandi banche 5 del Canada. Tuttavia, con la sottoperformance di Scotiabanks, attualmente i rendimenti sono più elevati. Tuttavia, gli investitori dovrebbero essere più che soddisfatti di questo tipo di rendimento, soprattutto considerando il fatto che l’azienda ha un payout ratio in termini di guadagni di solo il 60%.

Canadian Imperial Bank of Commerce di 5 anni dividendo rettificato performance vs TSX

capitalizzazione di Mercato: $45.82 miliardi

Forward P/E di: 9.14

Resa: 5.69%

Crescita dei Dividendi Striscia: 9 anni

Payout Ratio (Utile): 60.04%

Payout Ratio (Free Cash flow):i Membri Premium Solo

Payout Ratio (Flussi di Cassa Operativi):Premium member

1 Anno) Div Tasso di Crescita: 5.60%

5 Yr Div Tasso di Crescita:i Membri Premium Solo

Stocktrades Crescita Punteggio:Premium member

Stocktrades Dividendo di Sicurezza Punteggio: Premium member

Banca Nazionale (TSX:NA)

Banca Nazionale è l’unica banca borsa di questo elenco, che non è in the Big 5. Tuttavia, la società è il 6 ° più grande banca del paese, ed è tranquillamente diventato uno dei titoli bancari più performanti degli ultimi dieci anni, rendendo gli investitori canadesi gravemente rammarico di non guardare al di fuori delle principali istituzioni finanziarie.

Banca Nazionale sta dominando in termini di quota di mercato in Quebec, che oltre il 60% delle sue entrate provenienti dalla provincia canadese. La banca dipende anche fortemente dal settore bancario personale e commerciale, costituendo oltre il 42% delle sue entrate totali.

Molti oppositori paragonano National Bank a una società come Laurentien Bank, che recentemente ha dovuto tagliare il suo dividendo in mezzo alla pandemia. Tuttavia, è importante notare che la Banca Nazionale ha anche una forte presenza internazionale. E anche se è più piccolo di quello delle principali istituzioni del Canada, bicchiere mezzo pieno gli investitori si renderanno conto che questa è una delle principali opportunità per afferrare uno stock di crescita nel settore bancario, che è un evento estremamente raro.

Negli ultimi 5 anni, Banca Nazionale (dividendi conto per) ha restituito il 97,3% agli investitori. La prossima banca più vicina? Royal Bank al 56,7%. In effetti, la Banca nazionale ha restituito 83% in più agli investitori canadesi rispetto alla Bank of Nova Scotia, che ha mancato il taglio in questo recente aggiornamento.

In termini di valutazione, a causa della sua rapida crescita National Bank è il titolo bancario più costoso in questa lista, ed è il più costoso di grandi 6 banche del Canada. Il prezzo forward agli utili si attesta a 11.14, che in realtà è un premio del 20% rispetto alle medie storiche di 5 anni. Tenete a mente tuttavia, si sta pagando per la crescita, che l’azienda ha raggiunto.

Parlando di crescita, il dividendo della Banca Nazionale è uno dei più rapida crescita in questa lista pure. Infatti, l’unica banca che sta superando in questo momento è la nostra seconda scelta, TD Bank. La Banca Nazionale ha recentemente alzato il dividendo del 9,20%, ha una striscia di crescita dei dividendi di 10 anni e produce appena meno del 4% al momento della scrittura. Non è così alto rendimento come la maggior parte dei big 5 del Canada, ma questo è uno stock in rapida crescita con un dividendo eccellente.

È importante notare, tuttavia, che la Banca nazionale è una banca più regionale e focalizzata principalmente su una provincia orientale, è soggetta a flessioni economiche all’interno di quella provincia. Un primo esempio di questo in questo momento? Canadian Western Bank (TSX:CWB), che si basa molto su Alberta.

National Bank 5 anno dividendo adjusted performance vs TSX

Capitalizzazione di mercato: $24.34 miliardi

Forward P/E: 11.14

Rendimento: 3.90%

Dividendo Striscia di crescita: 10 anni

Payout Ratio (Utili): 46.87%

Payout Ratio (Free Cash flow):i Membri Premium Solo

Payout Ratio (Flussi di Cassa Operativi):i Membri Premium Solo

1 Anno) Div Tasso di Crescita: 9.20%

5 Yr Div Tasso di Crescita:i Membri Premium Solo

Stocktrades Crescita Punteggio:Premium member

Stocktrades Dividendo di Sicurezza Punteggio: Premium member

Bank of Montreal (TSX:BMO)

Se si considera la performance del grafico in cima all’articolo, vedrai che la Banca di Montreal è una delle prestazioni peggiori banche Canadesi adesso. In effetti, la Bank of Nova Scotia, che noterai aver perso completamente questa lista, è l’unica altra banca canadese che ha messo rendimenti peggiori.

Allora, perché la Banca di Montreal fatica così tanto? A nostro parere, è perché una parte significativa del suo portafoglio prestiti, molto più di qualsiasi altra banca in questa lista, è designata per le compagnie petrolifere e del gas.

A meno che tu non abbia vissuto sotto una roccia, probabilmente hai notato che il prezzo del petrolio è crollato all’inizio di quest’anno a causa della pandemia. Come tale, un sacco di junior e anche alcune grandi aziende sono state costrette a tagliare il loro dividendo e ridurre la spesa in conto capitale. Un sacco di investitori sono preoccupati queste aziende non saranno in grado di soddisfare i loro pagamenti di prestito. Ma, ci può essere troppo pessimismo prezzo nel prezzo delle azioni di BMO in questo momento.

La Bank of Montreal è l’ottava banca più grande del Nord America e ha pagato dividendi ininterrotti per più di 185 anni, la striscia più lunga del paese. Poco più del 60% delle sue entrate proviene dall’economia canadese, rendendolo uno dei titoli bancari canadesi più dipendenti quando si tratta del suo paese d’origine.

Sì, BMO ha un’elevata esposizione al settore petrolifero e del gas. Tuttavia, la sua chiave per notare che la società ha anche la più bassa esposizione al mercato immobiliare canadese, un mercato che molti investitori pensano sia una bolla che aspetta solo di scoppiare.

Dal punto di vista della valutazione, BMO è classificato 3rd of 5 in termini di Big 5 banks con un rapporto prezzo / utili a termine di 9.2. Questo è significativamente inferiore alla sua media storica di 5 anni, che si aggira intorno a 10.9.

In termini di dividendo, la società ha una striscia di crescita dei dividendi di 8 anni e ha un rendimento del 5,27%, rendendolo il titolo bancario più alto in questa lista. Con un dividendo payout ratio in termini di guadagni di circa 55%, c’è un sacco di spazio per l’errore qui.

Bank of Montreal 5 anno dividendo adjusted performance vs TSX

Capitalizzazione di mercato: $51.7 miliardi

Forward P/E: 9.20

Rendimento: 5.27%

Dividend Growth Streak: 8 years

Payout Ratio( Utile): 54.85%

Payout Ratio (Free Cash Flows): Premium Members Only

Payout Ratio (Operating Cash Flows): Premium Members Only

1 Yr Div Growth Rate: 7.40%

5 Yr Div Growth Rate: Premium Members Only

Stocktrades Growth Score:Premium Members Only

Stocktrades Dividend Safety Score: Premium Members Only

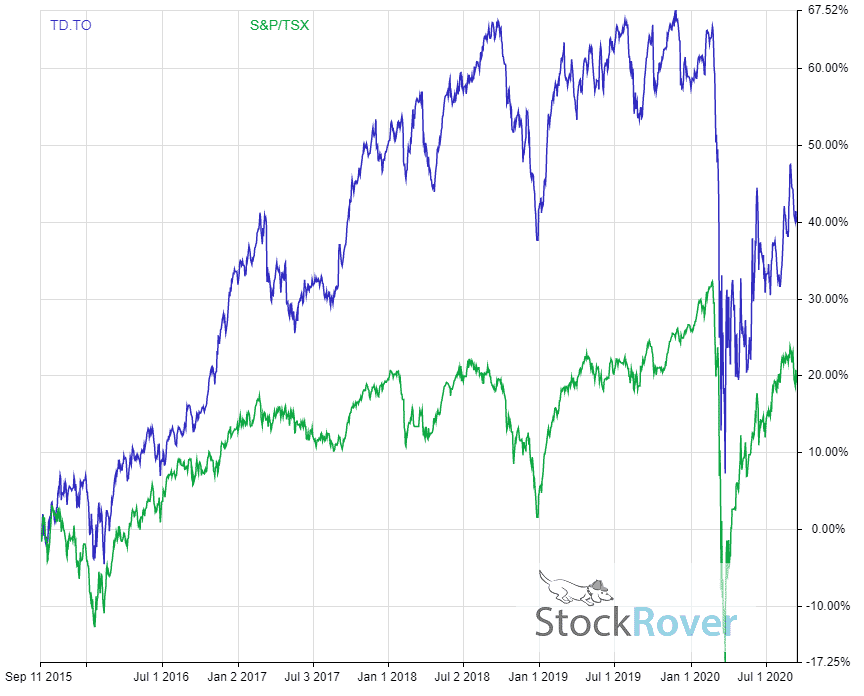

Toronto Dominion Bank:TD)

La Toronto Dominion Bank è in ritardo sul mercato in termini di rendimenti al momento della scrittura, tuttavia non commettere errori, questo è uno dei migliori titoli bancari che puoi possedere in Canada oggi.

In effetti, la società da billion 114 miliardi di dollari era la nostra scelta numero uno del consenso, ma le lotte negli Stati Uniti a causa del COVID-19 lo hanno fatto scivolare nella seconda posizione.

TD è una multinazionale di servizi bancari e finanziari che ha iniziato le operazioni nel 1855. TD Bank è una delle più grandi banche in Canada per patrimonio totale e la seconda più grande per capitalizzazione di mercato.

Il gigante finanziario ha operazioni sia in Canada che negli Stati Uniti ed è stato nominato una delle banche più convenienti negli Stati Uniti

TD ha una serie molto importante di operazioni negli Stati Uniti, che costituiscono oltre il 40% delle sue entrate complessive.

Negli ultimi quattro anni, TD Bank ha un tasso di crescita annuale composto sugli utili del 7,25%. Questo è il più alto tra qualsiasi titolo bancario in questa lista, e il più alto con un ampio margine tra le grandi banche 5. Questo è uno dei motivi principali per cui TD Bank è stata in grado di far crescere il proprio dividendo a un ritmo rapido.

Tuttavia, a seconda di come va la situazione COVID-19 negli Stati Uniti, potremmo vedere la banca scivolare quando si tratta di guadagni crescenti. Non c’è dubbio che gli Stati Uniti stiano soffrendo drasticamente a causa del virus, e TD Bank a seconda del 40% della sua generazione di entrate verso il sud potrebbe non essere di buon auspicio a breve termine.

A lungo termine tuttavia, non siamo affatto preoccupati. Se guardiamo a TD da una prospettiva di valore, la società sta scambiando a poco più di 9.6 volte i guadagni a termine. Questa è la seconda banca più costosa del paese, la prima è la prossima azione in questa lista.

In termini di dividendo, abbiamo spesso menzionato TD Bank rispetto alle sue controparti Big 5 a causa della sua crescita dei dividendi. Negli ultimi 5 anni, ha aumentato il dividendo in media del 9,45%, superando di gran lunga qualsiasi crescita fornita dalle altre principali banche qui in Canada.

Il suo payout ratio è salito a quasi il 60%, che è al di sopra dei numeri storici. Ma una volta che l’economia inizia a rotolare di nuovo e il mondo passa da COVID-19, ci aspettiamo che questo torni giù.

TD Bank 5 anni di dividendo rettificato performance vs TSX

Afferrare la Stockrover Qui

capitalizzazione di Mercato: $114.2 miliardi

Forward P/E di: 11.46

Resa: 4.99%

Crescita dei Dividendi Striscia: 9 anni

Payout Ratio (Utile): 59.07%

Payout Ratio (Free Cash flow):i Membri Premium Solo

Payout Ratio (Flussi di Cassa Operativi):i Membri Premium Solo

1 Anno) Div Tasso di Crescita: 10.73%

5 Yr Div Tasso di Crescita:i Membri Premium Solo

Stocktrades Crescita Punteggio:Premium Members Only

Stocktrades Dividend Safety Score: Premium Members Only

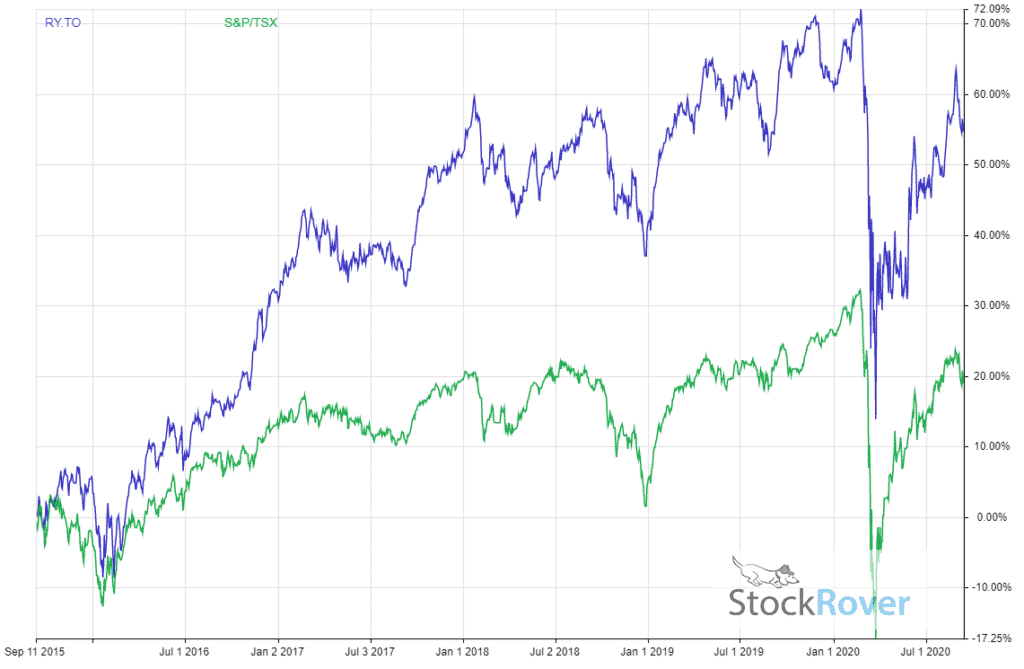

The Royal Bank of Canada (TSX:RY)

Se stai cercando il titolo della banca canadese migliore da acquistare oggi, a mio parere la risposta è la Royal Bank, nessuna esclusa.

La società ha assolutamente schiacciato i risultati del secondo trimestre e si è separata come il titolo bancario chiaro da acquistare in Canada in questo momento.

I ricavi sono arrivati a billion 12.9 miliardi e l’utile netto a billion 3.2 miliardi. Questi numeri non ti dicono molto se stessi, tuttavia sono i cambiamenti anno su anno che sono sorprendenti. I ricavi sono aumentati del 7% anno su anno e l’utile netto è sceso solo dell ‘ 1%.

Proprio così, Royal Bank ha registrato una crescita positiva dei ricavi e una crescita piatta degli utili durante il culmine di una pandemia globale.

C’erano così tanti orsi che chiedevano il destino di queste banche, stava diventando un po ‘ estenuante. Di volta in volta, continuano a dimostrare che gli investitori si sbagliano.

Gli accantonamenti per perdite su crediti sono ammontati a 40 punti base, 125 punti base in meno rispetto al trimestre precedente. L’unica banca a non abbassare i PCL nel terzo trimestre è stata la Bank of Nova Scotia, di cui abbiamo parlato sopra. Attribuisco la maggior parte del successo di Royal Bank alla diversità internazionale dell’azienda.

È una delle banche più diversificate al mondo e la sua esposizione globale le consentirà di fornire entrate e guadagni più stabili poiché più paesi si trovano in diverse fasi di ripresa economica a causa del COVID-19.

Non fraintendetemi, la maggior parte delle sue entrate è ancora qui in Canada, ma la diversità lo aiuterà a sovraperformare andando avanti. In termini di valutazione, Royal Bank è sicuramente la più costosa delle grandi banche 5. Questo è da aspettarsi con le recenti prestazioni.

Se si guarda il grafico qui sotto, Royal Bank è in realtà la banca più costosa in termini di prezzo ai guadagni, con un margine piuttosto ampio.

Grab Stockrover Here

La maggior parte degli investitori sta guardando titoli bancari, in particolare titoli bancari canadesi, per i loro dividendi. Royal Bank ha uno dei migliori del paese. La banca attualmente produce circa 4.45% e ha un payout ratio di 54.54%. Anche se questo è uno dei più alti rapporti di vincita in termini di Big 5, questo dividendo è con tutti i mezzi al sicuro.

Tuttavia, tempereremmo le aspettative in termini di aumento dei dividendi in futuro, poiché il governo ha detto alle banche canadesi di tenere a bada l’aumento dei dividendi.

Nel complesso, Royal Bank è la nostra migliore banca stock per essere l’acquisto in Canada oggi.

Royal Bank 5 anno dividendo rettificato prestazioni vs TSX

Afferrare Stockrover qui

Capitalizzazione di mercato: TS 139.03 miliardi

Forward P/E di: 11.65

Resa: 4.45%

Crescita dei Dividendi Striscia: 9 anni

Payout Ratio (Utile): 54.54%

Payout Ratio (Free Cash flow):i Membri Premium Solo

Payout Ratio (Flussi di Cassa Operativi):i Membri Premium Solo

1 Anno) Div Tasso di Crescita: 8%

5 Yr Div Tasso di Crescita:i Membri Premium Solo

Stocktrades Crescita Punteggio:Premium member

Stocktrades Dividendo di Sicurezza Punteggio: Premium member