Tal vez haya visto uno de esos letreros que dicen «Todas las ventas finales» y deseara tener uno en la pared de su negocio también.

Solo hay un problema: no es cierto. Las devoluciones de cargo, que se producen cuando un cliente disputa una transacción con tarjeta de crédito, son inevitables.

Nunca eliminarás las devoluciones de cargo, pero puedes minimizarlas. Pasaremos por cinco pasos a continuación para reducir su frecuencia y su impacto en su negocio.

Descripción general: ¿Qué son las devoluciones de cargo?

Las devoluciones de cargo se originaron en la década de 1970 para proteger a los consumidores contra los cargos resultantes de tarjetas robadas o comerciantes sin escrúpulos. Los malos actores aprendieron con el tiempo a jugar con el sistema de devolución de cargo, que favorece a los clientes sobre los comerciantes.

El resultado? Los analistas de la industria financiera proyectan que los costos totales de las devoluciones de cargo para los comerciantes alcanzarán los 3 30 mil millones en 2020.

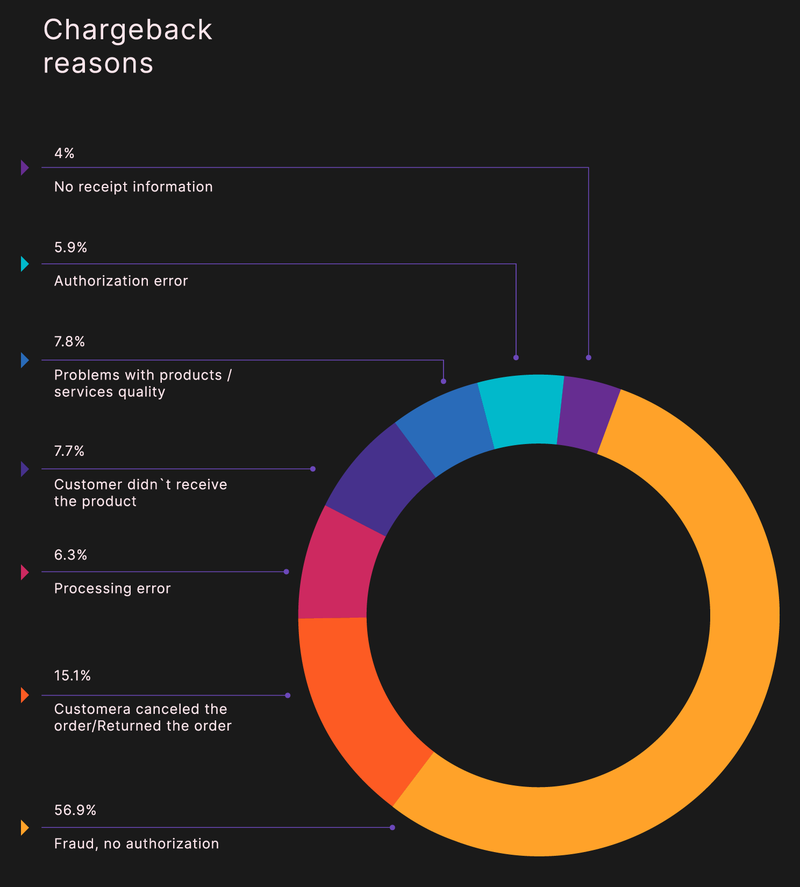

Las devoluciones de cargo vienen en tres categorías:

- Fraude amistoso: Un cliente disputa una compra basada en un producto que aún no ha llegado o por no reconocer el nombre de un proveedor en una tarjeta de crédito o extracto bancario.

- Error de comerciante: Un empleado llama a una compra dos veces o no ingresa el número de tarjeta correcto, se envió el producto incorrecto o nunca llegó el producto correcto.

- Fraude verdadero: Un tercero no autorizado utiliza una tarjeta de crédito robada para realizar una compra o un cliente disputa una compra legítima.

Más de la mitad de las devoluciones de cargo son fraudulentas.

El proceso de devolución de cargo

Las devoluciones de cargo difieren de las devoluciones. Una devolución se produce cuando un cliente devuelve un producto a un comerciante para obtener un reembolso. Con una devolución de cargo de tarjeta de crédito, el cliente omite al comerciante para resolver la situación a través de su proveedor de tarjeta.

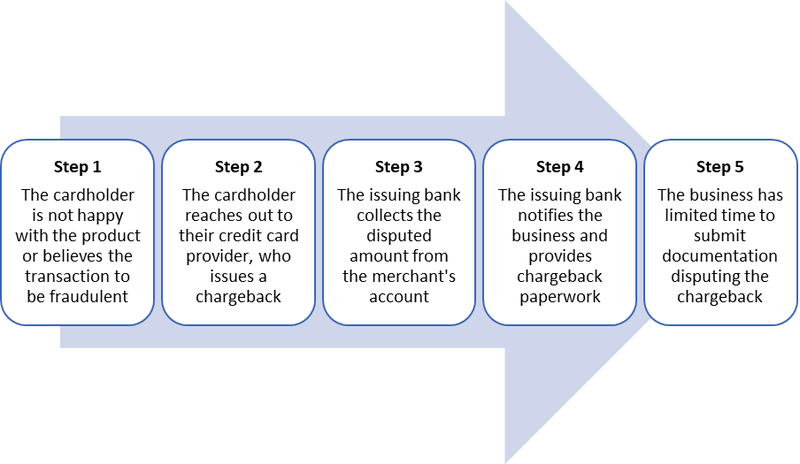

Hay cinco pasos en el proceso de devolución de cargo:

- El cliente no está satisfecho con una transacción o sospecha de fraude.

- El cliente se pone en contacto con el proveedor de su tarjeta de crédito para disputar la transacción, y el proveedor emite una devolución de cargo.

- El banco recoge la cantidad disputada de la cuenta del comerciante.

- El banco notifica a la empresa la devolución de cargo.

- El comerciante tiene una breve ventana para impugnar la devolución de cargo del banco o el cliente gana la disputa por defecto.

El comerciante es el último en enterarse de una transacción en disputa en el proceso de devolución de cargo.

Las cifras de la industria financiera muestran que los comerciantes ganan solo el 22% de las disputas de devolución de cargo.

Costos de devolución de cargo

Cada devolución de cargo incurre en una tarifa de servicio, que puede ser de $25 o más, ya sea que se resuelva a su favor o no. Las devoluciones de cargo que superen el 1% del total de sus transacciones producen problemas adicionales.

Primero, pagará tarifas de transacción de tarjeta de crédito más altas. Su banco puede ponerlo en un Programa de Devolución de Cargo Excesivo (ECP) que lo limita a un número designado de devoluciones de cargo por mes.

El peor de los casos es quedar relegado a la lista de Alertas para Miembros para Controlar Comerciantes de Alto Riesgo (MATCH), producida por Mastercard y también utilizada por Visa y American Express. Esta lista es casi una lista negra de comerciantes y hace que sea mucho más difícil para usted abrir cuentas bancarias.

Cómo proteger su negocio de devoluciones de cargo

Si acepta pagos con tarjeta de crédito, tendrá devoluciones de cargo. La primera clave para controlarlos es ser un bróker honesto: tener descripciones de productos precisas, enviar pedidos con prontitud, proporcionar múltiples métodos para que los clientes se comuniquen con usted y responder a sus consultas.

y usa tu sentido común. El proceso de adquisición de clientes incluye encontrar grandes gastadores, pero debe estar alerta ante compras sospechosas, como ventas internacionales inesperadas, compras múltiples en el mismo día y ventas con varias tarjetas de crédito enviadas a la misma dirección.

No puede evitar las tarifas de devolución de cargo, pero incorpore los pasos a continuación en su proceso de gestión de ventas para su sistema de punto de venta (POS) y transacciones con tarjeta no presente (CNP) para minimizarlas.

Paso 1: Requerir códigos de seguridad de la tarjeta de crédito

Requerir a los clientes que introduzcan el código de seguridad de la tarjeta de crédito como parte del proceso de transacción en línea. Mastercard y Visa imprimen un número de verificación de código de tarjeta (CCV) de tres dígitos en la franja de firma en el dorso de la tarjeta. Las tarjetas American Express tienen un código de cuatro dígitos encima del número de cuenta en el anverso.

Los comerciantes no pueden almacenar estos códigos, por lo que cualquier transacción con un código de seguridad faltante o incorrecto es sospechosa.

Requerir números de CCV resalta otro punto: Debe proteger los datos de los clientes en su plataforma de comercio electrónico. La policía de Indonesia arrestó a un grupo de hackers en enero de 2020 utilizando el malware Magecart para robar números CCV durante transacciones en sitios de comercio electrónico legítimos.

Paso 2: Utilice un servicio de verificación de direcciones

Reduzca las devoluciones de cargo fraudulentas mediante el uso de un servicio de verificación de direcciones (AVS). AVS comprueba si la dirección introducida por un cliente durante una transacción en línea coincide con la información proporcionada por la compañía de la tarjeta de crédito.

Otro ejemplo de transacción verificada por AVS es introducir su código postal al comprar combustible en una gasolinera.

La verificación de AVS puede hacer que rechaces una venta válida si la dirección de un cliente no coincide porque se ha mudado recientemente o es incorrecta por alguna otra razón. Para evitar este problema, Amazon requiere que los clientes validen externamente las compras cuando se utiliza una nueva dirección de envío.

El cliente recibe un código en el número de teléfono asociado a su cuenta para ingresar en el portal de pago para verificar la transacción.

Paso 3: Utilice lectores de chips para procesar transacciones

Las tarjetas de crédito con chip Europay, Mastercard y Visa (EMV) reducen el fraude con transacciones en persona. El cliente debe introducir un número de identificación personal (PIN) después de insertar o sumergir su tarjeta. El PIN está codificado dentro del chip, no en la banda magnética, lo que aumenta la seguridad de la transacción.

Las tarjetas EMV no son infalibles. Un skimmer de tarjeta de crédito en una bomba de gasolina, un cajero automático (ATM) o una estación de pago automático minorista captura información de banda magnética, mientras que un teclado falso o una cámara web discreta graba su PIN.

El brillo de la tarjeta de crédito es la nueva amenaza de seguridad. El hardware de Skimmer puede ser fácil de detectar si sabe qué buscar, pero los relucientes están hechos de película flexible y se colocan dentro del lector de un terminal de tarjeta. Es lo suficientemente delgada como para que incluso durante el mantenimiento de rutina no se note.

Paso 4: Actualice su descriptor de pago

El descriptor de pago es la forma en que su negocio aparece en una tarjeta de crédito o en un extracto bancario. Si sus productos están más familiarizados que su nombre doing business as (DBA), es posible que los clientes no reconozcan sus transacciones con usted.

El nombre original de la compañía de software Basecamp era 37signals, que no era tan conocido como sus productos que incluían Basecamp, Highrise y Campfire. También tuvo un número de devoluciones de cargo mayor de lo esperado cada mes.

Su descriptor de pago original era » 37signals, LLC.»La compañía cambió su descriptor a una dirección web y un número 800 – «37signals-charge.com 800.xxx.xxxx IL» — los clientes pueden usar para cualquier pregunta sobre los cargos.

Jason Fried, cofundador de la compañía, estimó que el cambio redujo las devoluciones de cargo en un 30%.

Paso 5: Mantenga el cumplimiento de la industria de tarjetas de pago

El mejor sistema POS para su negocio será compatible con el Estándar de Seguridad de Datos de la Industria de Tarjetas de Pago (PCI DSS). El cumplimiento de PCI utiliza protocolos formulados por el Consejo de Estándares de Seguridad de PCI para proteger los pagos y los datos asociados.

Estos estándares se aplican a todas las entidades que manejan información de titulares de tarjetas, incluidos comerciantes, procesadores de pagos, bancos y desarrolladores de software y hardware.

Debe presentar un certificado anual de cumplimiento (AOC) que:

- Tener una red segura

- Proteger los datos de los clientes

- Administrar vulnerabilidades

- Implementar controles de acceso

- Supervisar y probar redes

- Mantener una política de seguridad de la información

Western Michigan University, por ejemplo, utilizó un contratista externo para este proceso, que requirió encuestas en todo el campus y entrevistas con departamentos con sistemas de pago, para descubrir, desarrollar, implementar y respaldar una solución basada en PCI.

Reduzca sus devoluciones de cargo ahora

Un plan proactivo es la mejor protección contra devoluciones de cargo para los comerciantes. Gestione su proceso de ventas de principio a fin con los últimos protocolos de seguridad de datos, el mejor hardware de punto de venta y una buena dosis de sentido común.