El estribillo popular entre los expertos de la televisión que dan consejos a los espectadores sobre el seguro de vida es siempre «comprar a término e invertir la diferencia». «¡El seguro de vida es una estafa!»gritan. Pero, ¿es este un buen consejo para todos? Siga leyendo y LifeAnt cortará el ruido y lo ayudará a comprender si una póliza de seguro de vida a término es realmente una mejor opción que la póliza de vida entera u otra póliza de vida con valor en efectivo.

Para aquellos de ustedes que no saben lo que significa «comprar a término e invertir la diferencia», este dicho se refiere a ahorrar la diferencia de costo entre una póliza de vida completa y una póliza a término e invertirla en el mercado de valores. La teoría es que una cartera de inversiones producirá mayores rendimientos para el propietario que una póliza de vida entera a largo plazo, haciendo que el plazo sea la opción más inteligente.

Respuesta rápida

Para la gran mayoría de las personas, sí, comprar una póliza de seguro de vida a término en lugar de una póliza de valor en efectivo es una opción más inteligente. El plazo es mucho más asequible, la mayoría de las personas no necesitan cobertura de seguro de vida para durar más allá de la edad de jubilación, y al invertir dinero en otros lugares, como el mercado de valores, la gente terminará con un rendimiento mucho mayor de su inversión que con una póliza de vida completa.

El seguro de vida entera ofrece ventajas muy distintas para ciertas personas, en su mayoría aquellas con mucho dinero que necesitan una póliza de seguro cuando mueran para ayudar a facilitar una transferencia eficiente de sus bienes a sus herederos. El seguro de vida entera también ofrece un vehículo de inversión y ahorro para la jubilación diversificado y (en relación con los mercados de valores) muy seguro para las personas que ya tienen muchos activos en lugares tradicionales, como una cuenta IRA 401k y Roth.

LifeAnt recomienda que revise los ahorros de una póliza de seguro de vida a término y considere cuidadosamente si una póliza a término o de vida entera se ajusta mejor a sus necesidades.

¿Es Mejor Para Ti El Término O La Vida Entera?

El Argumento Para el Seguro a Plazo

El término Es de bajo Costo

El argumento más grande a favor del seguro de vida a plazo es el costo. El término es barato. Una póliza de seguro de vida a término puede costar a un propietario tan poco como aproximadamente 1/10 del costo de una póliza de vida completa con el mismo beneficio por muerte.

Para la mayoría de las personas, no hay mucho margen de gasto adicional en su presupuesto. Una póliza de seguro de vida entera para estas personas puede tomar un compromiso financiero sustancial, posiblemente costando más dinero del que realmente tienen disponible o que, en términos prácticos, quieren gastar en un seguro de vida.

Para proteger a una familia con una póliza de 5 500,000, que para la mayoría de las familias puede ser cobertura más que suficiente, le costará a una persona sana de 30 años menos de 4 40 por mes, incluso para una póliza a término de nivel de 30 años. La frase «plazo de nivel» se refiere al hecho de que el costo es el mismo cada año durante toda la duración de la parte garantizada de la póliza. Por menos del costo de una factura de teléfono celular, la mayoría de las personas pueden comprar una amplia cobertura de seguro de vida a plazo.

La mayoría de las personas No Necesitan Cobertura Durante Toda Su Vida

Se supone que el seguro de vida a plazo vence antes de que usted fallezca, y para la mayoría de las personas eso es algo bueno. Esta es una gran parte de la razón por la que el seguro de vida a término es tan económico en comparación con el seguro de vida completo. El seguro a plazo puede proporcionar cobertura mientras las personas dependen de los ingresos y la manutención de la persona asegurada, pero para las personas que viven hasta su jubilación, es probable que ya hayan acumulado suficientes ahorros para mantener a su cónyuge y/o sus hijos hayan crecido y ya no necesiten apoyo financiero del tutor parental. Muchos expertos sugieren que las personas solo tienen un seguro de vida hasta que alcanzan la edad de jubilación porque después de este punto no ganarían más dinero mientras vivan. Hipotéticamente, incluso si están casados, el otro cónyuge debería poder sobrevivir con los ahorros de jubilación existentes, como lo harían si ambos cónyuges siguieran vivos.

El seguro de vida completo es muy beneficioso para pasar activos a la próxima generación, pero para la mayoría de las personas, esto no es una preocupación importante. El umbral mínimo para cuando un patrimonio se vuelve gravable aumenta con el tiempo y es (a partir de 2014) de 2 millones de dólares. Con una planificación patrimonial adecuada, la gente puede pasar aún más libre de impuestos. Esto significa que la gran mayoría de las personas no necesitan preocuparse por tener dificultades fiscales cuando transfieren los activos que les quedan al morir a las próximas generaciones.

La mayoría de las personas No necesitan un Seguro de Vida con valor en efectivo

Un punto de venta importante del seguro de vida completo y otras formas de seguro de vida con valor en efectivo es que la póliza se puede usar como vehículo de ahorro o inversión. El seguro de vida a término no tiene tal valor en efectivo. Cuando la póliza caduca, caduca sin valor. Sin embargo, esto no es necesariamente malo, porque la falta de valor en efectivo es un factor importante que reduce el costo del plazo, que es el quid del argumento de «comprar plazo e invertir la diferencia».

El valor en efectivo del seguro de vida total crecerá lo suficiente, teóricamente, para proporcionar un retorno positivo para el propietario eventualmente, al tiempo que proporciona protección de seguro de vida todo el tiempo. El valor en efectivo también aumenta con impuestos diferidos, lo que puede aumentar la tasa neta de rendimiento para el propietario, especialmente para aquellos propietarios en tramos de impuestos más altos.

El problema es que la mayoría de las personas no necesitan ingresos con impuestos diferidos de una póliza de seguro de vida. La mayoría de las personas no colocan las contribuciones máximas permitidas en sus cuentas de jubilación existentes. Las personas pueden obtener tanto más ahorros con impuestos diferidos como más ahorros deducibles de impuestos simplemente poniendo más dinero en sus cuentas 401k o IRA. También pueden obtener más ahorros de inversión con impuestos diferidos al poner dinero en una cuenta IRA Roth.

La mayoría de las personas no ganan suficiente dinero para contribuir al máximo a sus cuentas de jubilación, y todavía tienen la necesidad de un vehículo de ahorro e inversión a largo plazo no calificado (aunque con impuestos diferidos), como un seguro de vida completo. Esto no quiere decir que algunas personas no elijan un seguro de vida completo simplemente por la seguridad y la falta de volatilidad que traerá una póliza de una compañía financieramente sólida, pero para la mayoría de las personas, hay opciones de mayor rentabilidad (a largo plazo) disponibles para ahorrar dinero.

Por qué Funciona Comprar a Término e Invertir la Diferencia

Comprar una póliza de vida a término en lugar de una póliza de seguro de vida entera le ahorrará al propietario un montón de dinero cada año que de otro modo se gastaría en las primas de seguro de vida entera. Dado que esta cantidad de ahorros para primas presumiblemente está disponible para que el propietario invierta de otras maneras, la recomendación es ahorrar el dinero a las cuentas de jubilación, o si esas contribuciones están al máximo para ahorrar el dinero a una cuenta de inversión no calificada. Una póliza de seguro de vida completa generalmente devolverá alrededor del 3% al 5% para el propietario de la póliza a largo plazo, muy por debajo del promedio histórico de rendimientos anuales del mercado de valores de un poco más del 12%.

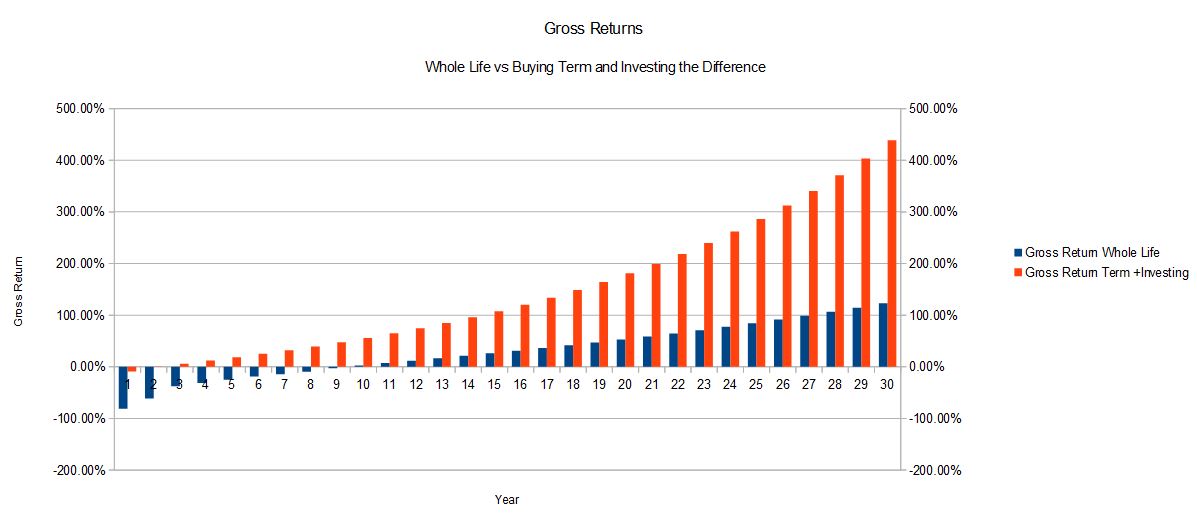

Incluso cuando se tienen en cuenta consideraciones fiscales, en los tramos impositivos más altos, los ahorros fiscales no compensan la tasa de rendimiento más baja de los seguros de vida completa en comparación con los mercados de valores. Una póliza de seguro de vida entera también puede ni siquiera proporcionar una tasa de rendimiento positiva hasta aproximadamente el año 8-10 de la póliza. Para ilustrar la diferencia que esto hace en un período de 30 años, considere la siguiente comparación.

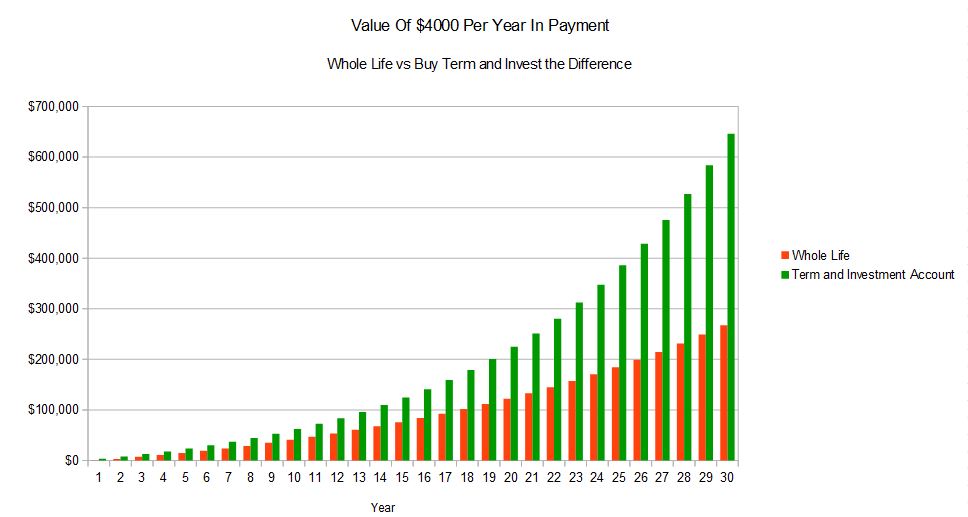

Este ejemplo se basa en una ilustración de toda la vida real con dividendos esperados y una prima anual de 4 4,000 en comparación con el costo de comprar una póliza a plazo de nivel de 30 años con una prima de 4 400. Estos precios se basan en un hombre sano de 35 años de edad. Suponemos que el hombre invierte 3 3,600 al año en la cuenta de inversión de jubilación, que es la diferencia entre el costo de la póliza de vida completa y la póliza a plazo, y gana un promedio de 10% por año. Esta es la diferencia resultante en el valor de la inversión a lo largo del tiempo.

Como puede ver, el valor de la cuenta de inversión con protección a plazo supera con creces al seguro de vida completo. Esto supone que los 3 3,600 se ahorran en una cuenta de jubilación, y está creciendo con impuestos diferidos. Incluso si se guarda en una cuenta no calificada, con un reequilibrio mínimo y solo consideraciones de impuestos sobre las ganancias de capital a largo plazo en esos reequilibrios, el seguro a plazo con un escenario de cuenta de inversión aún supera con creces al seguro de vida completo considerablemente.

Para esta persona de 35 años en particular con buena salud, la tasa interna de rendimiento de la póliza de seguro de vida completa terminó siendo del 4.77% para la inversión de 4 4,000 por año. La tasa interna de rendimiento de los 3 3,600 invertidos anuales que ganan el 10% es igual al 9.43%, lo que toma en consideración el desembolso total en efectivo de 4 4,000 cada año. El siguiente gráfico ilustra los rendimientos brutos del mismo ejemplo a lo largo del tiempo:

En este ejemplo, el niño de 35 años tendrá un seguro de vida hasta su edad de jubilación, aproximadamente 65 años, si compra la póliza a plazo de nivel de 30 años. Esta es la edad en la que la mayoría de las personas ya no necesitarán una póliza de seguro. Debe quedar claro a partir de este ejemplo que si uno no necesita cobertura de seguro de vida para toda la vida, comprar un seguro a plazo e invertir la diferencia produce una tasa de rendimiento esperada mucho mayor.

El Argumento Para un Seguro de Vida Completa

Dejar los Activos a la Próxima Generación de manera Eficiente

La cobertura de seguro de vida completa no caduca, por lo que en cierto sentido uno nunca perderá el dinero que paga como con el seguro a plazo. Toda la vida estará allí sin importar la edad de alguien cuando muera, y esto lo convierte en un vehículo preferido para pasar activos a la próxima generación de una manera eficiente en materia de impuestos.

Cuando se administran correctamente, los beneficios del seguro de vida se pagan libres de impuestos a los beneficiarios. Esto significa que si un patrimonio incluye una gran cantidad de efectivo, es más eficiente pagar el dinero en una póliza de seguro de vida completa y pasar los ingresos de la póliza a la próxima generación.

Incluso si el patrimonio no incluye dinero en efectivo, si incluye activos no líquidos o activos que son difíciles de dividir entre los herederos por igual, el seguro de vida puede ayudar a equilibrar la cantidad pagada a cada persona y evitar que alguien tenga que vender un activo no líquido, como una casa, para pagar los impuestos sobre el patrimonio. El seguro de vida entera sin duda tiene un lugar para que las personas pasen activos a la próxima generación de manera eficiente.

Crecimiento del Valor en Efectivo con Impuestos Diferidos

Como se mencionó anteriormente, esto no es una ventaja para todos. Sin embargo, después de que las personas y familias de altos ingresos hayan aportado la cantidad máxima a sus cuentas de jubilación, el seguro de vida entera ofrece una opción de inversión diversificada, segura y con impuestos diferidos. El seguro de vida entera se considera un lugar extremadamente seguro para guardar dinero, especialmente si es de una compañía con una calificación financiera superior. Para verificar las calificaciones financieras, vaya a A. M. Best, que es una agencia cuyas calificaciones se consideran el estándar para la industria.

El mercado de valores puede devolver una cantidad esperada más alta con el tiempo, pero es volátil. El seguro de vida completo es predecible y confiable, y se pueden ahorrar grandes cantidades de dinero en una póliza. No hay límites más allá de las reglas de primas MEC y directrices para la cantidad que se puede pagar en una póliza.

Dividendos

Los pagos de dividendos pueden ser una ventaja extremadamente útil de un seguro de vida completo que no tiene vida a término. Si las tasas de interés aumentan, lo más probable es que los pagos de dividendos también se ajusten al alza con el tiempo. Estos pagos de dividendos se pueden utilizar para pagar primas o para comprar un seguro de vida más pagado. Si se utilizan para pagar primas, a menudo el pago de dividendos eventualmente crecerá lo suficientemente grande como para pagar la prima completa de la póliza. Esto significa que muchas personas en realidad no tendrán que pagar en su póliza de vida entera después de un cierto punto, la póliza se pagará por sí misma.

Los dividendos también se pueden utilizar para comprar más seguros pagados. Este seguro se compra sin suscripción ni costo anual adicional. Esta capacidad significa que el beneficio de muerte del seguro de vida completo puede aumentar con el tiempo, lo que puede corresponder con las necesidades de un propietario.

Entonces, ¿Qué Tipo Es Mejor, De Por Vida o A Término?

A pesar de lo que los expertos en televisión y los «expertos» pueden hacerte creer, la respuesta no es tan simple. Depende de cada caso en particular y de las necesidades particulares de cada persona. Para la gran mayoría de las personas, comprar una póliza a término de nivel e invertir la diferencia entre eso y el costo de una póliza de por vida es la mejor opción. Para algunas personas, las ventajas de toda la vida la convierten en la única opción viable.

Si desea comparar las tasas entre los dos, LifeAnt le ayudará.