måske har du set et af disse tegn, der siger “alt salg endelig” og ønskede, at du også havde et på væggen i din virksomhed.

der er kun et problem: Det er ikke sandt. Tilbageførsler, der opstår, når en kunde bestrider en kreditkorttransaktion, er uundgåelige.

du vil aldrig fjerne tilbageførsler, men du kan minimere dem. Vi gennemgår fem trin nedenfor for at reducere deres hyppighed og indflydelse på din virksomhed.

oversigt: Hvad er chargebacks?

tilbageførsler opstod i 1970 ‘ erne for at beskytte forbrugerne mod anklager som følge af stjålne kort eller skrupelløse Købmænd. Dårlige skuespillere lærte over tid at spille tilbageførselssystemet, hvilket favoriserer kunder frem for købmænd.

resultatet? Analytikere i den finansielle industri projicerer de samlede omkostninger ved tilbageførsler for købmænd vil nå 30 milliarder dollars i 2020.

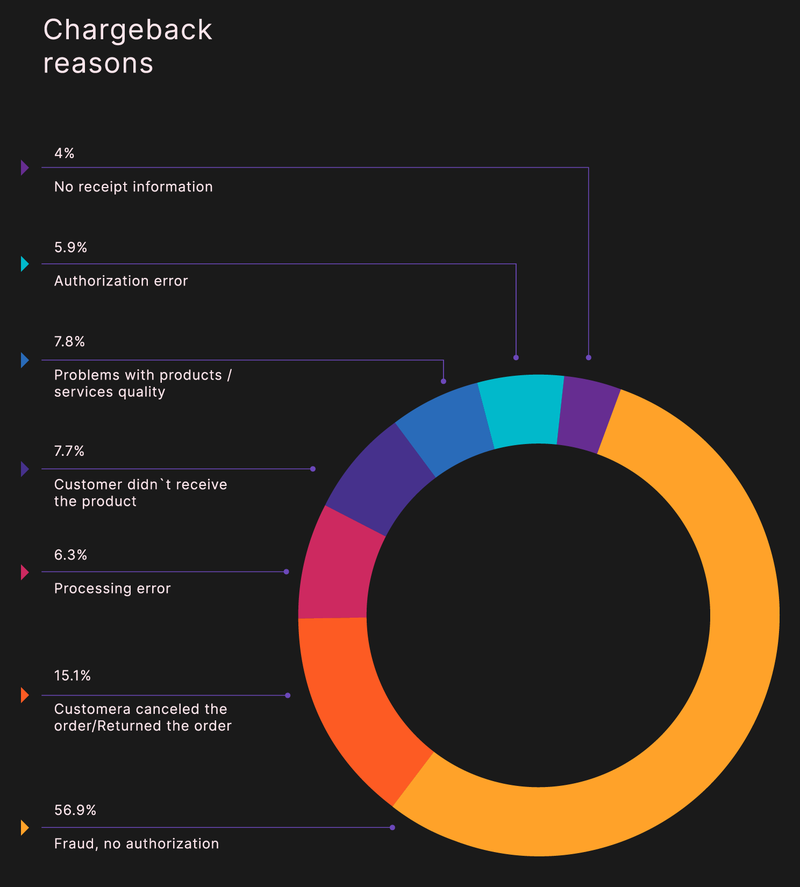

tilbageførsler kommer i tre kategorier:

- Venlig svindel: En kunde bestrider et køb baseret på et produkt, der endnu ikke er ankommet, eller ved ikke at genkende en sælgers navn på et kreditkort eller kontoudtog.handelsfejl: en medarbejder ringer et køb to gange eller indtaster ikke det korrekte kortnummer, det forkerte produkt blev afsendt, eller det rigtige produkt ankom aldrig.ægte svindel: en uautoriseret tredjepart bruger et stjålet kreditkort til at foretage et køb, eller en kunde bestrider et legitimt køb.

mere end halvdelen af tilbageførsler er svigagtige.

tilbageførselsprocessen

tilbageførsler adskiller sig fra returneringer. En retur opstår, når en kunde tager et produkt tilbage til en købmand for en refusion. Med et kreditkort tilbageførsel, kunden omgår den handlende til at løse situationen gennem deres kort udbyder.

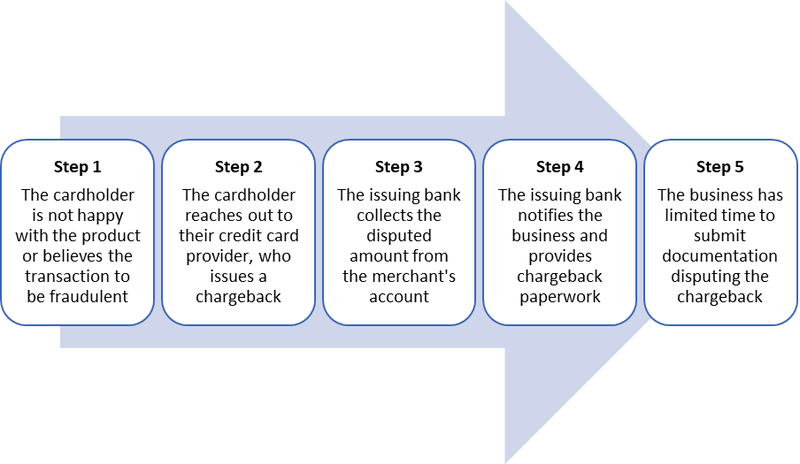

der er fem trin i tilbageførselsprocessen:

- kunden er utilfreds med en transaktion eller mistænker svindel.

- kunden kontakter sin kreditkortudbyder for at bestride transaktionen, og udbyderen udsteder en tilbageførsel.

- banken indsamler det omtvistede beløb fra købmandens konto.

- banken meddeler tilbageførslen.

- forhandleren har et kort vindue til at bestride bankens tilbageførsel, eller kunden vinder tvisten som standard.

købmanden er den sidste til at lære om en omstridt transaktion i tilbageførselsprocessen.

finansielle industri tal viser, at handlende vinder kun 22% af tilbageførsler tvister.

Tilbageførselsomkostninger

hver tilbageførsel medfører et servicegebyr, som kan være $25 eller mere, uanset om det løses til din fordel eller ej. Tilbageførsler, der overstiger 1% af dine samlede transaktioner, giver yderligere problemer.

først betaler du højere kreditkorttransaktionsgebyrer. Din bank kan sætte dig i et for stort Tilbageførselsprogram (ECP), der begrænser dig til et bestemt antal tilbageførsler pr.

det værste tilfælde er at finde dig selv henvist til Medlemsalarmen for at kontrollere listen over Højrisikohandlere (MATCH), produceret af Mastercard og også brugt af Visa og amerikansk Ekspres. Denne liste er en næsten sort liste over Købmænd og gør det meget sværere for dig at åbne bankkonti.

Sådan beskytter du din virksomhed mod tilbageførsler

Hvis du accepterer kreditkortbetalinger, har du tilbageførsler. Den første nøgle til at kontrollere dem er at være en ærlig mægler: har nøjagtige produktbeskrivelser, Send ordrer straks, give flere metoder til kunder til at kontakte dig og svare på deres forespørgsler.

og brug din sunde fornuft. Kundeopkøbsprocessen inkluderer at finde store forbrugere, men du skal være opmærksom på mistænkelige køb såsom uventet internationalt salg, flere Køb samme dag, og salg ved hjælp af flere kreditkort sendt til den samme adresse.

Du kan ikke forhindre tilbageførselsgebyrer, men indarbejde nedenstående trin i din salgsstyringsproces for dit salgssted (POS) – system og kort, der ikke er til stede (CNP) – transaktioner for at minimere dem.

Trin 1: Kræv kreditkortsikkerhedskoder

Kræv, at kunderne indtaster kreditkortsikkerhedskoden som en del af onlinetransaktionsprocessen. Mastercard og Visa udskriver et trecifret KORTKODEBEKRÆFTELSESNUMMER (CCV) på signaturstriben på kortets bagside. Amerikanske Ekspresskort har en firecifret kode over kontonummeret på forsiden.

forhandlere kan ikke gemme disse koder, så enhver transaktion med enten en manglende eller forkert sikkerhedskode er mistænkt.

kræver CCV-numre fremhæver et andet punkt: du skal beskytte kundedata på din e-handelsplatform. Politiet i Indonesien arresterede en gruppe hackere i januar 2020 ved hjælp af magecart til at stjæle CCV-numre under transaktioner på legitime e-handelssteder.

Trin 2: Brug en adressebekræftelsestjeneste

reducer svigagtige tilbageførsler ved hjælp af en ADRESSEBEKRÆFTELSESTJENESTE (AVS). AVS kontrollerer, om den adresse, som en kunde har indtastet under en online transaktion, svarer til oplysningerne fra kreditkortselskabet.

et andet eksempel på en AVS-verificeret transaktion er at indtaste dit postnummer, når du køber brændstof på en gaspumpe.AVS-verifikation kan få dig til at afvise et gyldigt salg, hvis en kundes adresse Ikke stemmer overens, fordi den for nylig er flyttet eller er forkert af en anden grund. For at undgå dette problem kræver

kunden modtager en kode på det telefonnummer, der er knyttet til deres konto, for at indtaste på betalingsportalen for at bekræfte transaktionen.

Trin 3: Brug chiplæsere til at behandle transaktioner

Europay, Mastercard og Visa (EMV) chip-kreditkort reducerer svindel med personlige transaktioner. Kunden skal indtaste et personligt identifikationsnummer (PIN) efter indsættelse eller dypning af deres kort. Stiften er kodet i chippen, ikke magstripe, hvilket øger transaktionssikkerheden.

EMV-kort er ikke ufejlbarlige. En kreditkortskimmer ved en gaspumpe, automated teller machine (ATM) eller detail self-checkout station fanger magstripe-oplysninger, mens et falsk tastatur eller diskret kamera registrerer din PIN-kode.kreditkort shimmer er den nyeste sikkerhedstrussel. Skimmerudstyr kan være let at få øje på, hvis du ved, hvad du skal kigge efter, men shimmers er lavet af fleksibel film og placeret inde i en kortterminals læser. Det er tyndt nok, at selv under rutinemæssig vedligeholdelse kan det ikke mærkes.

Trin 4: Opdater din betalingsbeskrivelse

betalingsbeskrivelsen er, hvordan din virksomhed er noteret på et kreditkort eller kontoudtog. Hvis dine produkter er mere fortrolige end navnet doing business as (DBA), genkender kunderne muligvis ikke deres transaktioner med dig.basecamps oprindelige navn var 37signals, som ikke var så kendt som sine produkter, der omfattede Basecamp, Highrise og Campfire. Det havde også et større end forventet antal tilbageførsler hver måned.

dens oprindelige betalingsbeskrivelse var ” 37signals, LLC.”Virksomheden ændrede sin deskriptor til en internetadresse og 800 nummer — “37signals-charge.com 800.IL ” – kunder kunne bruge til spørgsmål om afgifter.Jason Fried, en medstifter af virksomheden, anslog ændringen reducerede tilbageførsler med 30%.

Trin 5: Oprethold overholdelse af betalingskortindustrien

det bedste POS-system til din virksomhed vil være payment Card Industry Data Security Standard (PCI DSS) kompatibel. PCI-overholdelse bruger protokoller formuleret af PCI Security Standards Council til at beskytte betalinger og tilknyttede data.

disse standarder gælder for alle enheder, der håndterer kortindehaveroplysninger, herunder forhandlere, betalingsprocessorer, banker og programmel-og maskinudviklere.

Du skal indsende en årlig attest for overholdelse (AOC), som du:

- har et sikkert netværk

- Beskyt kundedata

- Administrer sårbarheder

- Implementer adgangskontrol

- Overvåg og testnetværk

- Oprethold en informationssikkerhedspolitik

CI-overholdelse kan være svært at implementere alene. En ekstern entreprenør til denne proces, hvilket krævede undersøgelser og samtaler på campus med afdelinger med betalingssystemer for at opdage, udvikle, implementere og understøtte en PCI-baseret løsning.

Reducer dine tilbageførsler nu

en proaktiv plan er den bedste tilbageførselsbeskyttelse for handlende. Administrer din salgsproces fra start til Slut med de nyeste datasikkerhedsprotokoller, det bedste POS-udstyr og en sund dosis sund fornuft.